Νέα

35

Η διάσκεψη της Ifta στο Σαν Φρανσίσκο

Η 26η ετήσια διάσκεψη της Διεθνούς Ομοσπονδίας Τεχνικών

Αναλυτών (International Federation of Technical Analysts - IFTA)

θα διοργανωθεί από τις 9 έως τις 11 Οκτωβρίου 2013 στο Σαν

Φρανσίσκο και θα περιλαμβάνει συζητήσεις σχετικά με το όλο και

πιο αλληλεξαρτώμενο τοπίο των παγκόσμιων αγορών. Μεταξύ των

επαγγελματιών τεχνικών αναλυτών που θα εκφωνήσουν λόγο στο

ΣανΦρανσίσκο αυτό το έτος περιλαμβάνονται οι RichardArms, Martin

Pring, Constance Brown, Howard Bandy κ.ά. Θα μιλήσουν για θέματα

που εκτείνονται από επενδύσεις σε συνάλλαγμα και σε αναδυόμενες

αγορές έως νέες τεχνικές μεθόδους και ιδέες. Οι ομιλητές θα είναι

επικεφαλείς σε εκδηλώσεις σχεδιασμένες να πληροφορήσουν, να

επεκτείνουν και να αποδώσουν νόημα στο μέλλον της οικονομικής

ανάλυσης. Το μέλλον της βιομηχανίας είναι το σημείο αναφοράς

της Ημέρας των Μάγων της Αγοράς, την Παρασκευή, όπου θα

πραγματοποιηθούν εκδηλώσεις με τους Jack Schwager, Ed Seykota,

και Linda Bradford Raschke. Επίσης, θα υπάρξουν πάνελ από

το χώρο της βιομηχανίας με τους Henry Pruden, Gregory Morris,

Ralph Acampora, David Keller, David Sneddon, David Lundgren,

Craig Johnson κ.ά. Μετά από τη διάσκεψη, η Αμερικανική Ένωση

Επαγγελματιών Τεχνικών Αναλυτών (AAPTA) θα φιλοξενήσει μια

εκδήλωση ανοικτού μικροφώνου για περιστασιακές παρουσιάσεις.

Πηγή:

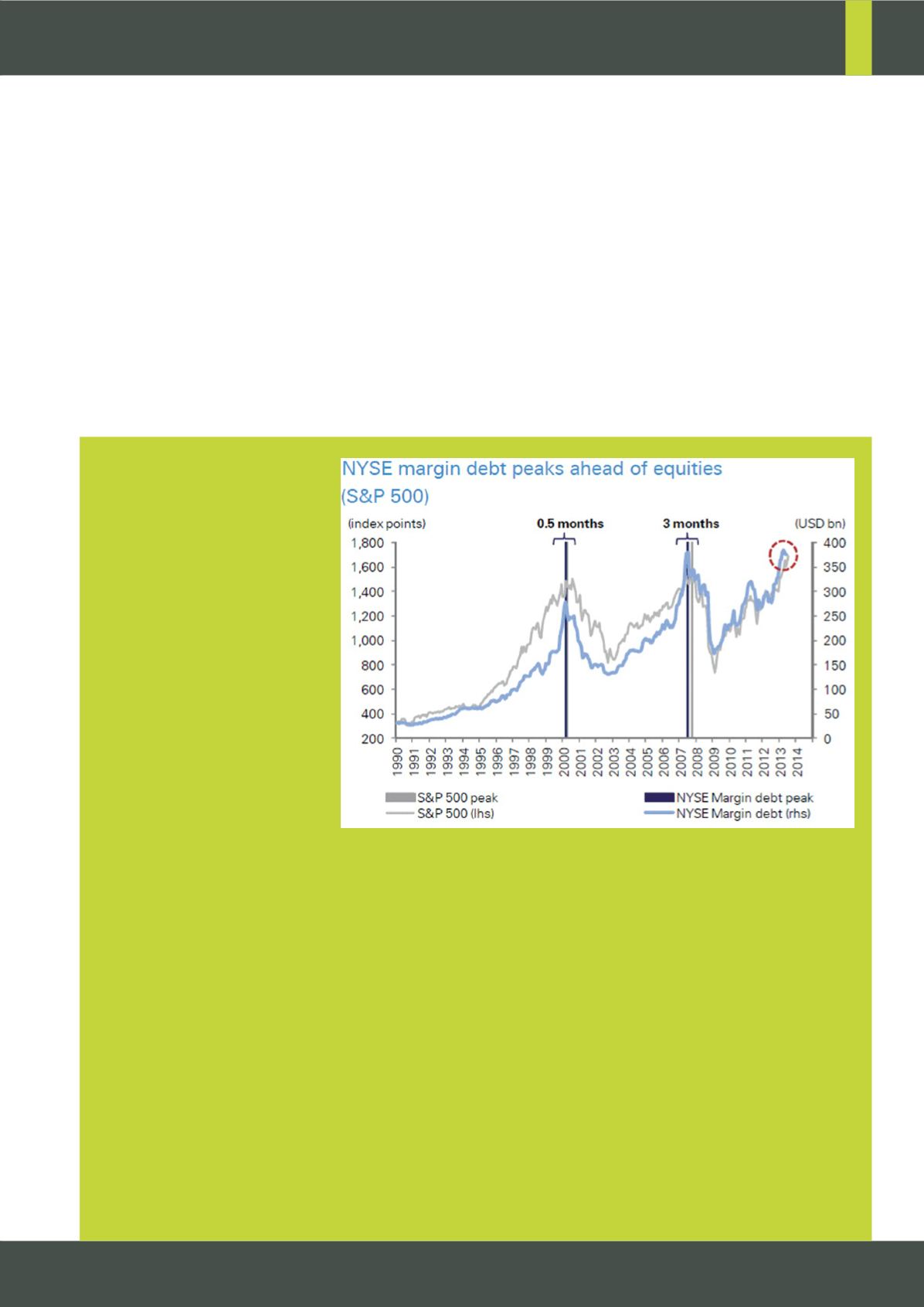

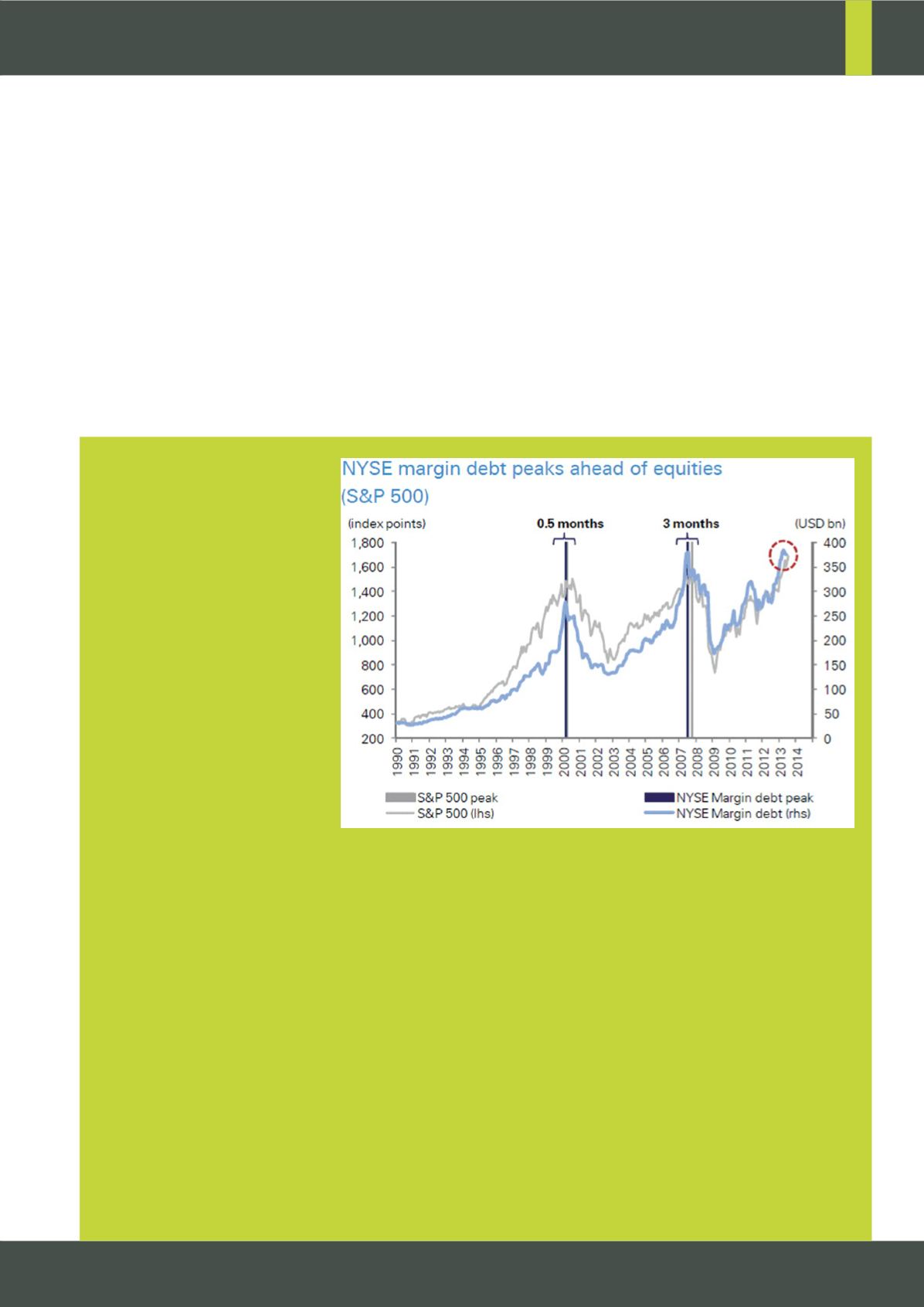

Σημάδια κινδύνου

Οι αναλυτές της αγοράς σημειώνουν

τη δραστηριότητα των συναλλαγών

με μόχλευση ως ένδειξη της διάθεσης

των επενδυτών για κερδοσκοπικές

επενδύσεις. Αλλά για όσους εκτελούν

συναλλαγές με περιθώριο ασφάλισης

εντοπίζεται μια πιθανή παγίδα στο

ενδεχόμενο απότομης πτώσης των

τιμών των μετοχών, που μπορούν

να οδηγήσουν τους επενδυτές στην

ανάγκη επιπλέον χρηματοδότησης

του λογαριασμού τους (margin call) ,

απαιτώντας από αυτούς περισσότερα

χρήματα ως εμπράγματη ασφάλιση

ή οδηγώντας τους σε ρευστοποίηση

του χαρτοφυλακίου τους. Αυτός είναι

ο λόγος που τα υψηλά επίπεδα

της μόχλευσης μπορεί να είναι ανησυχητικά - ένα κύμα από

margin calls, προκαλούμενο από μια απότομη διόρθωση της

αγοράς, θα μπορούσε να επιδεινώσει την πίεση για πώληση

των μετοχών, δυσχεραίνοντας τα πράγματα.

Στην πραγματικότητα, αυτό είναι ένα πολύ πιθανό σενάριο

για το υπόλοιπο του 2013. Από την αρχή της καταγραφής

στοιχείων στα τέλη της δεκαετίας του ‘50, παρατηρούμε ότι το

επίπεδο μόχλευσης που εντοπίστηκε από το χρηματιστήριο της

Νέας Υόρκης (NYSE) άγγιζε τον Απρίλιο του τρέχοντος έτους

το υψηλότερο όλων των εποχών. Το πλέον ενδιαφέρον είναι ότι

το επίπεδο της μόχλευσης ακολουθεί το μοτίβο της εκθετικής

αύξησης όταν οι αγορές μετοχών ξεπερνούν προηγούμενα

ιστορικά επίπεδα ρεκόρ και τρέχει μπροστά από την αγορά

μετοχών, δηλαδή, προηγείται κατά 1/2 μήνα κατά τη διάρκεια

της «Αγοράς Νέων Τεχνολογιών» στα έτη 1999 με 2000 και

κατά 3 μήνες κατά τη διάρκεια της «Μεγάλης/Παγκόσμιας

οικονομικής κρίσης» (GFC) περίπου στα έτη 2007 με 2008.

Τα υψηλά επίπεδα περιθωρίου ασφάλισης παρουσιάζουν την

επίδραση της υπερ-μόχλευσης και της λανθασμένης εκτίμησης

του ρίσκου στο οικονομικό μας σύστημα. Σε αυτά τα πλαίσια,

ιδιαίτερη ανησυχία προκαλεί το γεγονός ότι το περιθώριο

ασφάλισης είναι μόνο ένα από τα διαθέσιμα εργαλεία για

τους επενδυτές που αναζητούν τη μόχλευση. Τα δικαιώματα

προαίρεσης και τα ΣΜΕ καθιστούν επίσης ευκολότερη την

επίτευξη μόχλευσης. Με άλλα λόγια, οι αριθμοί περιθωρίου

ρεκόρ μπορεί να υποτιμούν την κατάσταση. Και κάτι ακόμη που

ίσως δε γνωρίζετε: Στις ΗΠΑ, το επιτόκιο τέτοιων περιθωρίων

ασφάλισης εκπίπτει της φορολογίας, γεγονός που ενισχύει το

κίνητρο για επιπλέον μόχλευση. Εξάλλου, με την αποδυνάμωση

της αγοράς ομολόγων, το κόστος του περιθωρίου ασφάλισης

ανεβαίνει, κάτι το οποίο επίσης θα προκαλέσει ρευστοποίηση

αυτού του χρέους με προφανείς επιπτώσεις στις τιμές των

μετοχών που υποστηρίζονται από αυτόν τον δανεισμό.

Πηγή: