Εισαγωγικό άρθρο

8

04.2013

εύλογα αίτια: νομισματική επέκταση υπό τον Greenspan,

αλόγιστη χορήγηση ενυπόθηκων δανείων, διεφθαρμένες

εταιρείες αξιολόγησης πιστοληπτικής ικανότητας (rating

agencies), χαλαρές απαιτήσεις για αγοραπωλησία μετοχών

κτλ. Αναδρομικά, η οικονομική κρίση εμφανίζεται ως λογική

και αναπόφευκτη. Ωστόσο, ούτε ένας οικονομολόγος δεν

κατάφερε να προβλέψει την ακριβή τροπή των γεγονότων

που επέφερε η κρίση».

Αυτό το λάθος οφείλεται στην επίδραση της υπερβολικής

αυτοπεποίθησης σε συνδυασμό με τη διαφορά ανάμεσα

σε όσα οι άνθρωποι γνωρίζουν πραγματικά και σε όσα

νομίζουν ότι γνωρίζουν. Αυτή η επίδραση της υπερβολικής

αυτοπεποίθησης έχει αποδειχθεί ιδιαίτερα ισχυρή μεταξύ

των ειδικών. Κατά την εκτίμηση της

ανάπτυξης του χρηματιστηρίου σε

ορίζοντα δύο ετών, οι ειδικοί επί των

αγορών πέφτουν το ίδιο έξω με έναν

μέσο επενδυτή - με τη διαφορά ότι το

σφάλμα του απλού επενδυτή αποτελεί

τεράστια ύβρη.

Όταν ο Warren Buffett αγόρασε

στοίβες μετοχών της Coca-Cola

και της Gillette, οι υπόλοιποι τον

χλεύαζαν. Επικρατούσε η άποψη

ότι οι δυο συγκεκριμένες εταιρείες

αντιπροσώπευαν καταναλωτικά αγαθά

που συμμετείχαν σε ώριμες αγορές

και λάμβαναν χαμηλές αξιολογήσεις.

Οι ειδικοί συμβούλευαν τον κόσμο να

αγοράσει μετοχές υπολογιστών καθώς

όλοι συνειδητοποιούσαν ότι σε αυτές

υπήρχε τεράστια δυναμική ανάπτυξης.

Οι υπολογιστές φάνταζαν ως το μέλλον.

Σήμερα, έπειτα από σχεδόν 25 χρόνια,

η Coca-Cola και η Gillette θεωρούνται

»

Προβλέψεις, υπερβολική αυτοπεποίθηση και ο

λόγος που λοιδορήθηκε ο Warren Buffett

Πολυάριθμες μελέτες για την ποιότητα των προβλέψεων

εγείρουνσοβαρέςαμφιβολίεςωςπροςτηναποτελεσματικότητά

τους. Στο βιβλίο του «Η τέχνη της καθαρής σκέψης», ο Rolf

Dobelli, ο οποίος είναι φίλος του Nassim Taleb - εφευρέτη

του «μαύρου κύκνου» - δίνει ένα καλό παράδειγμα: «Όποιος

ξαναδιαβάσει τις οικονομικές προβλέψεις για το 2007

θα εκπλαγεί διαπιστώνοντας ότι οι φωτεινές προοπτικές

προβλεπόντουσαν τότε για τα έτη 2008 έως 2010. Ένα

έτος αργότερα, το 2008, οι χρηματαγορές βούλιαξαν.

Ερωτώμενοι για το τι οδήγησε στην οικονομική κρίση, οι

ίδιοι ειδικοί θα απαντήσουν σήμερα κάνοντας αναφορά σε

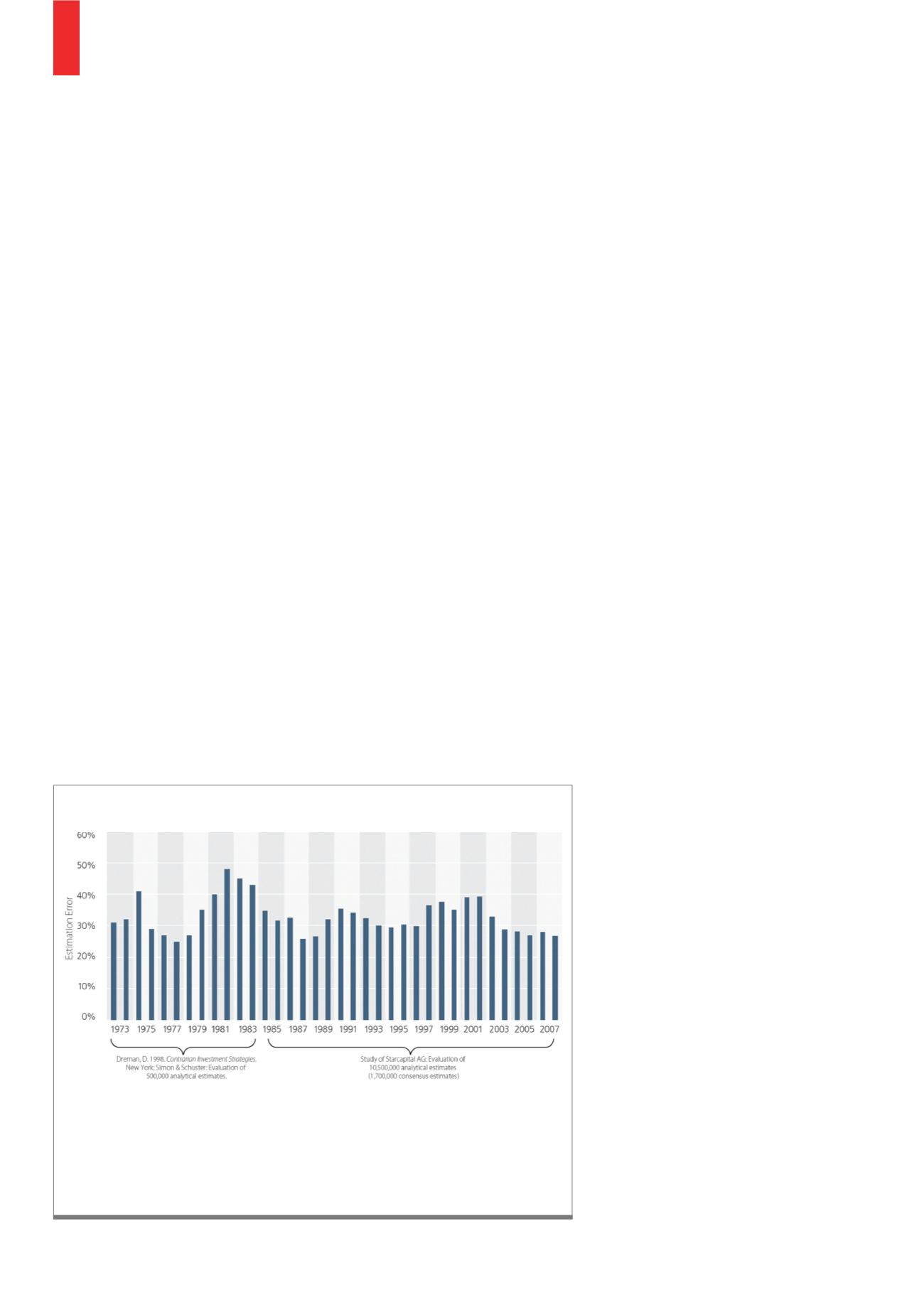

Λάθη εκτίμησης ως ποσοστό των αναφερόμενων αποδοχών από το 1973 έως το 2008.

Εάν προσδιορίσετε την αξία μιας επιχείρησης από τα μελλοντικά κέρδη της, ακόμη και ένα

λάθος εκτίμησης της τάξης του 5% σχετικά με τη μακροπρόθεσμη αύξηση κέρδους είναι

δραματικό. Στην πράξη, κατά την πρόβλεψη των κερδών του επόμενου έτους, οι αναλυτές

πέφτουν έξω έως και 30% από το 1970. Τα κέρδη είναι απρόβλεπτα.

Πηγή: A-N Research Corp. and I/B/E/S,

973-1984,Thoms+on Datastream (I/B/E/S, Worldscope), 1985-2008

Δ1)

Τα μελλοντικά κέρδη δεν είναι προβλέψιμα

Μεγάλοι οργανισμοί απασχολούν έναν στρατό από οικονομολόγους, τεχνικούς

διαγραμμάτων και θεμελιώδεις αναλυτές για να προβλέψουν τις μελλοντικές

εξελίξεις των χρηματαγορών και των τιμών των μετοχών. Στο παρόν εισαγωγικό

άρθρο, ο Peter Huber της StarCapital εξηγεί λεπτομερώς τον λόγο που αυτή

η φαινομενικά εύλογη προσέγγιση είναι συχνά καταδικασμένη σε αποτυχία.

Ακολούθως παρουσιάζει τα κριτήρια που πρέπει να λαμβάνονται υπόψη για

την ανάπτυξη μιας αντικυκλικής επενδυτικής φιλοσοφίας. Για το σκοπό αυτό

θα αναλυθούν διάφοροι μακροπρόθεσμοι συσχετισμοί που είναι κρίσιμοι

για την επιτυχία μιας επένδυσης. Επιπλέον, περιγράφει πώς μπορούν να

χρησιμοποιηθούν ο συγχρονισμός και η επιλογή ειδικά για την εφαρμογή μιας

επενδυτικής στρατηγικής.