ςτρατηγίκες

44

05.2014

Άπαξ και το σημείο εισόδου μας αποδειχθεί σωστό και η

κίνηση συνεχιστεί υπέρ μας, θα πρέπει να έχουμε καταλήξει

με μια σταθερή θέση (μακροπρόθεσμη) και με δυο θέσεις

οι οποίες θα ενισχύουν τη μακροπρόθεσμη τάση με νέες

βραχυπρόθεσμες τοποθετήσεις. Για να συμβεί αυτό, θα

πρέπει να υπάρχει μια στρατηγική η οποία θα αποκαλύπτει

ιδανικά επίπεδα εισόδου, τα οποία θα περιορίζουν τις πιθανές

απώλειες από το stop loss και θα αυξάνουν την πιθανότητα για

κερδοφόρο αποτέλεσμα.

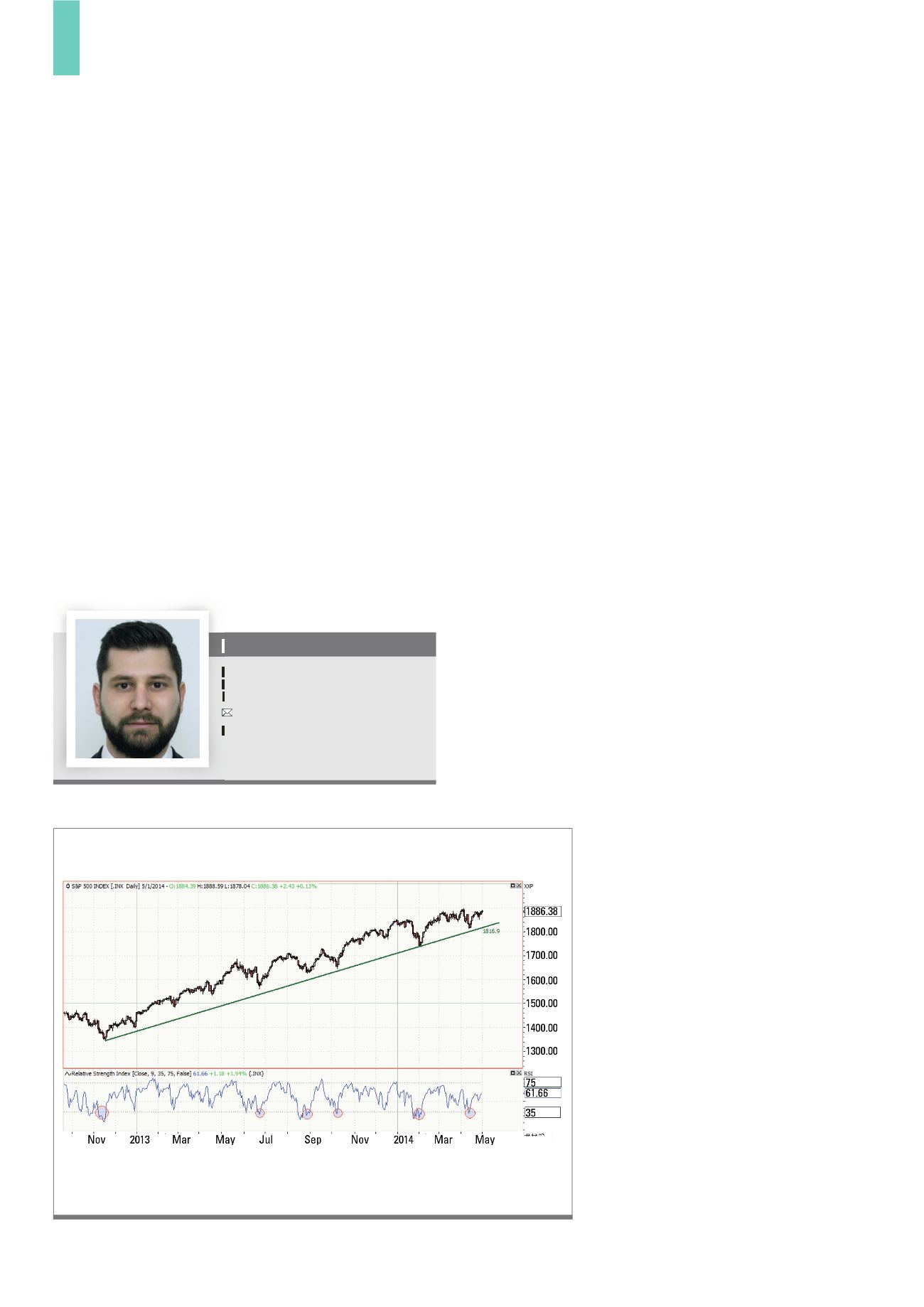

Στην παραπάνω θεωρία βασίζεται και το παράδειγμα

που ακολουθεί και αφορά τον αμερικανικό δείκτη S&P 500.

Η απόδοση του δείκτη κατά τα τελευταία τρία χρόνια είναι της

τάξης του 40% περίπου, όταν εφαρμόζοντας την παραπάνω

στρατηγική και κάνοντας βραχυπρόθεσμο trading πάνω

στην τάση, η απόδοση φτάνει τα 223% για το ίδιο χρονικό

διάστημα.

Η λογική είναι η ακόλουθη: αναζητούμε επίπεδα στα

οποία θα μπορούσαμε να έχουμε μια αντιστροφή της τάσης.

Τα καλύτερα και πιο έγκυρα σημεία για μια μακροπρόθεσμη

αλλαγή τάσης τα παίρνουμε από τα εβδομαδιαία γραφήματα.

Εμείς όμως οφείλουμε να κάνουμε την τοποθέτησή μας στο

ημερήσιο χρονικό γράφημα προκειμένου να μειώσουμε

σημαντικά το αναλαμβανόμενο ρίσκο.

Το παραπάνω γράφημα δείχνει τον τρόπο με τον οποίο

προσθέτουμε νέες μεσοπρόθεσμες θέσεις εντός μιας ανοδικής

τάσης. Από το 2009, θα έπρεπε να υπάρξουν τέσσερις νέες

τοποθετήσεις μεσοπρόθεσμου χαρακτήρα. Αυτή τη στιγμή

δεν υπάρχει καμία από αυτές τις θέσεις καθώς πρέπει να

έχουν ρευστοποιηθεί. Στο παραπάνω γράφημα θεωρούμε

ότι ένας επενδυτής τοποθετήθηκε μακροπρόθεσμα, όχι στον

πυθμένα των 666 μονάδων αλλά 44%

υψηλότερα στις 960 μονάδες. Μόνο με

τις τέσσερις παραπάνω μεσοπρόθεσμες

τοποθετήσεις, ο επενδυτής θα είχε

«βγάλει» και με τοπαραπάνωτις απώλειες

αυτές με πολύ μεγαλύτερη ασφάλεια.

Στο

παρακάτω

γράφημα

εξετάζουμε την ίδια λογική αλλά για τις

βραχυπρόθεσμες τοποθετήσεις μας

(ημερήσιο γράφημα) και μόνο για το

διάστημα των τελευταίων έξι μηνών.

Χρησιμοποιώντας μόνο ένα asset

και επιλέγοντας να κάνουμε trading

σε τρεις διαφορετικούς χρονικούς

ορίζοντες, έχουμε τη δυνατότητα να

επιτύχουμε μεγαλύτερη κερδοφορία

από το ίδιο το asset και ταυτόχρονα να

μειώσουμε τον κίνδυνο για το κεφάλαιό

μας αφού καταφέρνουμε να έχουμε τον

έλεγχο της αγοράς.

«

Πως ένας trader μπορεί να εκμεταλλευτεί

τους διαφορετικούς χρονικούς ορίζοντες

και να διαμορφώσει το πλάνο του με βάση αυτούς

Όταν ο trader έχει καταλήξει στη στρατηγική την οποία

θα ακολουθήσει, θα πρέπει να καθορίσει και το χρονικό

ορίζοντα στον οποίο θα τοποθετηθεί. Ο χρονικός ορίζοντας θα

καθορίσει και το στόχο των κερδών που έχει. Όσο μεγαλύτερος

είναι ο χρονικός ορίζοντας τόσο περισσότερα κέρδη θα

πρέπει να έχει ως στόχο. Ο trader μπορεί να «σπάσει» το

χρονικό ορίζοντα σε τρεις περιόδους (βραχυπρόθεσμη,

μεσοπρόθεσμη, μακροπρόθεσμη) και να διαμορφώσει με

τέτοιο τρόπο το risk management ώστε το μεγαλύτερο μέρος

της θέσης να τοποθετείται βραχυπρόθεσμα και το μικρότερο

μακροπρόθεσμα. Η λογική αυτή έχει να κάνει με το γεγονός

ότι οι βραχυπρόθεσμες κινήσεις πιθανότατα δίνουν εύκολα και

γρήγορα κέρδος ενώ είναι και ευέλικτες καθώς το κεφάλαιο

μπορεί να «μετακινείται» και να αναζητεί νέες ευκαιρίες ή να

επανατοποθετείται. Στην περίπτωση της μακροπρόθεσμης

τοποθέτησης, το κεφάλαιο απλά μεγεθύνεται λόγω της τάσης

που αποκτά το συγκεκριμένο asset.

Βραχυπρόθεσμες τοποθετήσεις εντός ανοδικής μακροπρόθεσμης τάσης.

Πηγή:

Δ3)

S&P 500 - RSI

Χρήστος Αλωνιστιώτης

Χρήστος Αλωνιστιώτης, Τεχνικός

Αναλυτής Αγορών της Delta Forex

Group.

,

Twitter: @alonistiotis