Πρακτικές εμπειρίες

81

Αυτό που εννοώ είναι ότι πρόκειται για ένα δύσκολο μονοπάτι.

Πρέπει κανείς να είναι πραγματικά πρόθυμος να περάσει

τη διαδικασία εκμάθησης - και αυτό γίνεται μέσα από λάθη.

Μαθαίνεις όταν οι αγορές σε γονατίζουν. Δε μπορείς απλά να

μπεις στην αγορά, να έχεις τρεις ιδιαίτερα επικερδείς μήνες και

μετά να πεις «κατάλαβα πως παίζεται το παιχνίδι.» Μαθαίνεις

όταν φτάσεις στη διαπίστωση «έκανα λάθος οκτώ συνεχόμενες

φορές και τώρα δέχομαι ακόμη ένα σήμα.» Βίωσα αυτές τις

καταστάσεις επανειλημμένως, και για μένα αυτές υπήρξαν

οι προκλήσεις του παιχνιδιού. Περνάς μια περίοδο έντονης

κάμψης και ο πρώτος πειρασμός που αντιμετωπίζεις είναι να

αλλάξεις κάτι. Πιστεύω ειλικρινά ότι η καλύτερη απάντηση δεν

είναι να αλλάξεις κάτι, αν και μπορεί να ισχύει και αυτό, αλλά

να διδαχθείς κάτι.

Μια ευκαιρία εκμάθησης.

Brandt:

Ακριβώς. Οι επενδύσεις είναι μια διαδικασία διαρκούς

εκπαίδευσης. Αλλά όπως συμβαίνει με όλες τις μορφές

εκπαίδευσης, πρέπει να καταβληθούν κάποια δίδακτρα.

Όταν βγάζει κανείς χρήματα, όλα είναι καλά. Όταν αρχίζει

να χάνει χρήματα, αυτά ισοδυναμούν με τα δίδακτρα για την

εκπαίδευσή του. Το δε ύψος τους καθορίζεται από τις αγορές.

Επιτρέψτε μου να προσθέσω κάτι πολύ σημαντικό σχετικά

με τις συναλλαγές και τις περιόδους αρνητικών αποδόσεων.

Υπάρχει πολύ περιορισμένο υλικό, έντυπης ή ηλεκτρονικής

μορφής, για νέους επενδυτές σχετικά με το θέμα των περιόδων

αρνητικών αποδόσεων. Αυτό είναι ιδιαίτερα ατυχές, επειδή οι

περίοδοι αυτές αποτελούν μια σκληρή

πραγματικότητα των συναλλαγών.

Κατά συνέπεια, οι νέοι επενδυτές

έχουν

λανθασμένες

προσδοκίες

για το επενδυτικό περιβάλλον. Στις

επενδύσεις, οι περίοδοι αρνητικών

αποδόσεων αποτελούν γεγονός και ο

τρόπος με τον οποίον αντιμετωπίζονται

από τον επενδυτή καθορίζει το τελικό

για εκείνον αποτέλεσμα.

Μιλώντας για περιόδους

αρνητικών αποδόσεων, πόσες

αντιμετωπίσατε στα προηγούμενα

30 χρόνια που ήταν αξιοσημείωτες;

Brandt:

Μόλις πρόσφατα μελετούσα το

ιστορικό μου σχετικά με τις περιόδους

αρνητικών αποδόσεων. Είχα 15

τέτοιες περιόδους που υπερέβησαν

το 10% - από την κορυφή μέχρι το

χαμηλότερο σημείο και νέα υψηλά.

Υπήρξαν πολλές περισσότερες μεταξύ

του 5% με 10%.

Δεν ξέρετε εάν έχει ολοκληρωθεί μια τέτοια περίοδος

έως ότου έχετε νέο έναν υψηλό.

Brandt:

Ακριβώς. Και αυτός είναι ο λόγος που πρέπει να

ολοκληρωθεί ο κύκλος. Και αρχικά μπαίνεις σε πειρασμό

και μπορείς να κάνεις απότομες ενέργειες, ακόμη και

σημαντικές αλλαγές, και αργότερα διαπιστώνεις ότι το

μεγαλύτερο λάθος που μπορείς να κάνεις είναι να αλλάξεις το

επενδυτικό σου ύφος βάσει της προηγούμενης συναλλαγής

ή σειράς συναλλαγών. Η προσπάθεια βελτιστοποίησης μιας

επενδυτικής προσέγγισης βάσει μιας πρόσφατης σειράς

συναλλαγών είναι απλά βλακώδης ενέργεια. Δεν πρέπει

να σκέφτεσαι βάσει των αποτελεσμάτων μιας συναλλαγής,

αλλά βάσει αρχών. Με τον καιρό φτάνεις σε ένα σημείο

όπου διανύεις μια περίοδο αρνητικών αποδόσεων και δεν

αλλάζεις τίποτα, γνωρίζοντας ότι τέτοιες περίοδοι έρχονται

και παρέρχονται. Αλλά αυτό που διαπίστωσα από νωρίς

είναι ότι πρέπει να αλλάζεις το μέγεθος των στοιχημάτων

που βάζεις. Όταν αρχίζω να χάνω, μειώνω το ρίσκο μου. Εάν

υποστώ κάποιες ήττες, τότε ποντάρω το 0,75% ή το 0,5%,

ίσως ακόμη και το 0,25%. Έπειτα αρχίζεις πάλι να έχεις κέρδη

και αυξάνεις το μέγεθος του στοιχήματος.

Άρα το μέγεθος της θέσης σας βασίζεται στο ποσοστό

κινδύνου που είστε διατεθειμένος να αναλάβετε.

Brandt:

Η φόρμουλα που εφαρμόζω είναι πράγματι απλή.

Εξετάζω ένα διάγραμμα - παραδείγματος χάριν, το καλαμπόκι

είναι μια αγορά στην οποία συμμετέχω αυτή τη στιγμή. Είμαι

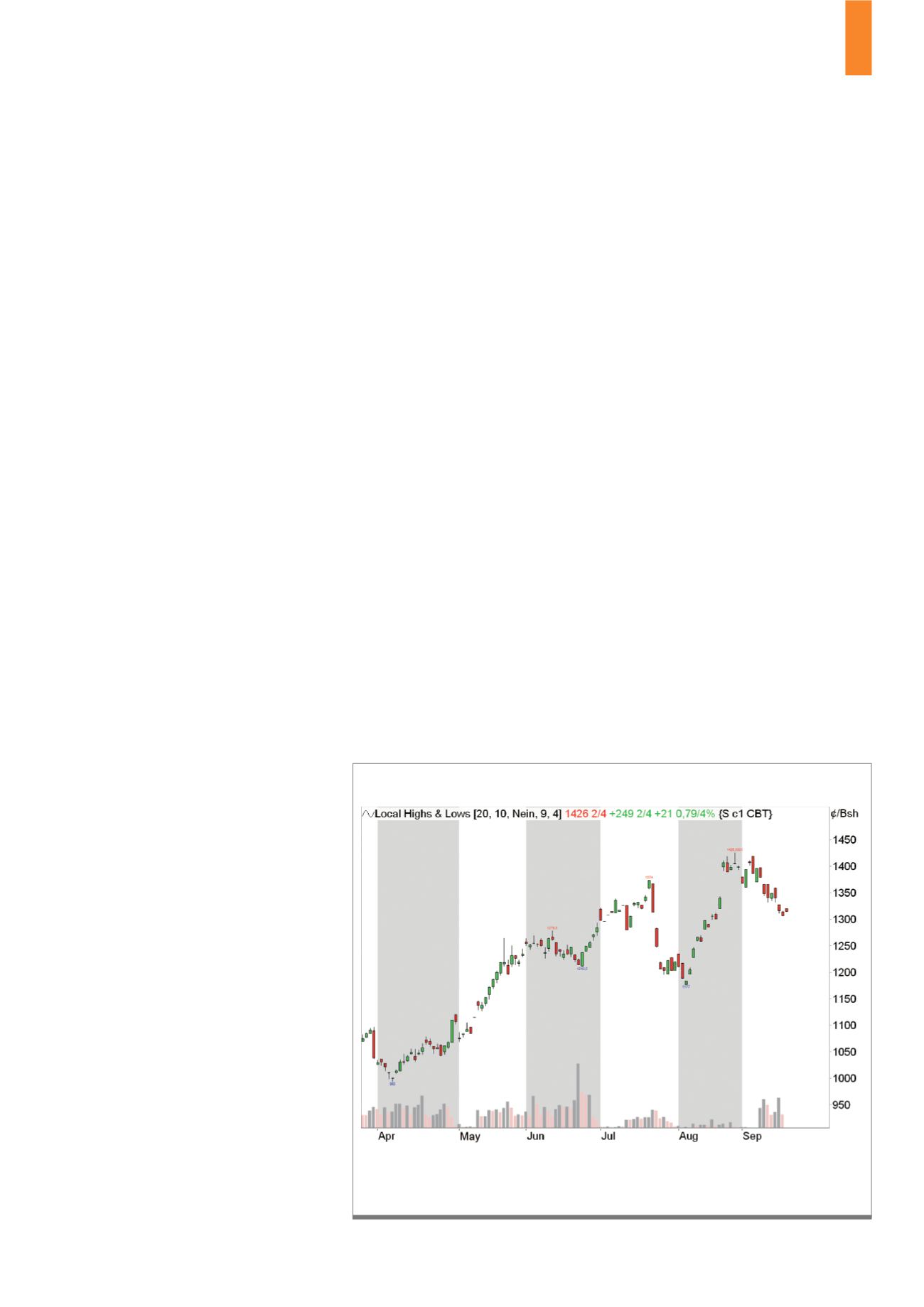

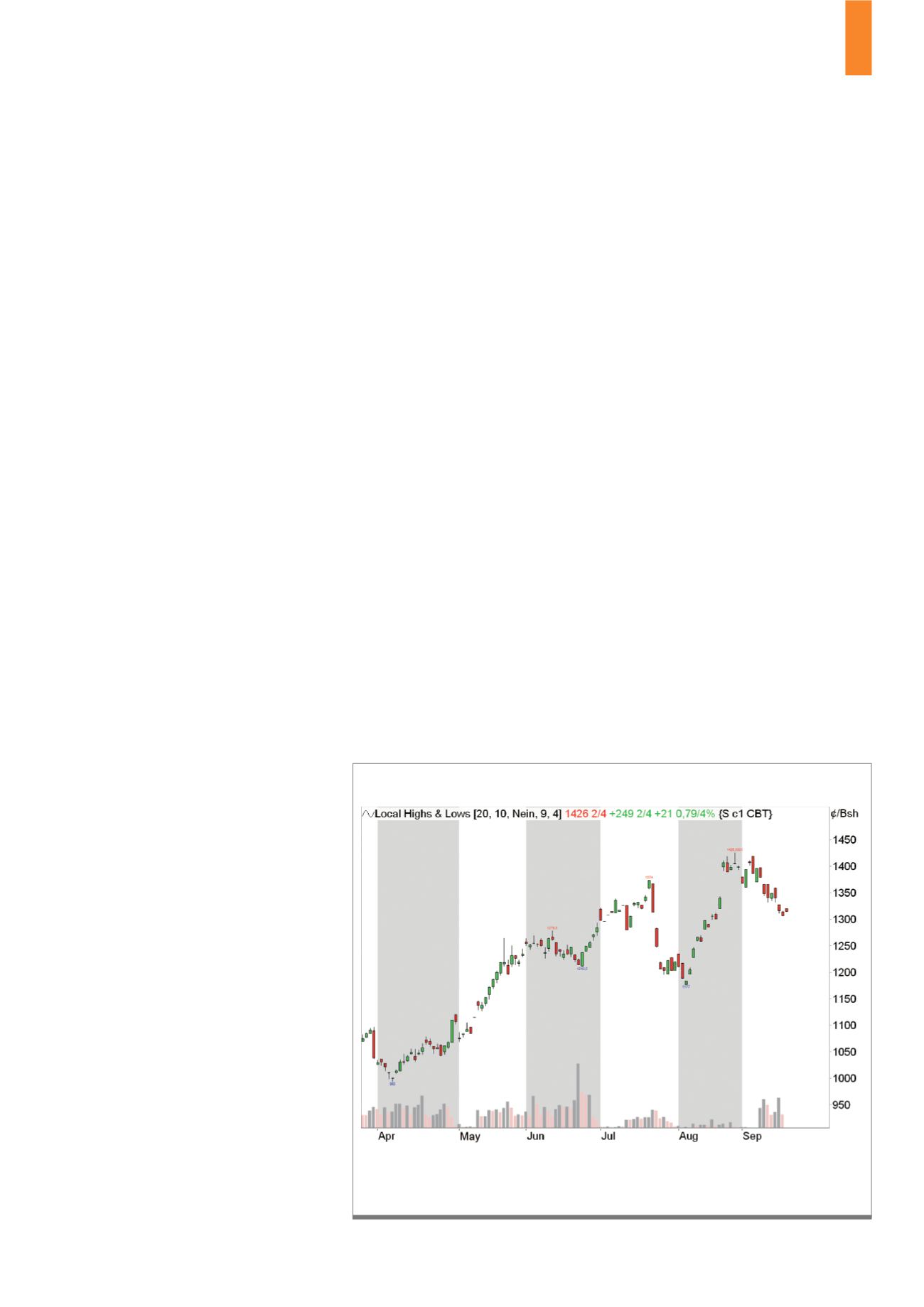

Το διάγραμμα 3 παρουσιάζει την ίδια παράσταση με το διάγραμμα 2, αλλά αυτή τη φορά

με υπομνήματα.

Πηγή:

Δ3)

Εξαμηνιαίο διάγραμμα παράγωγου σόγιας