Στρατηγικές

56

02.2014

υπολογίσει ένα αρχικό κεφάλαιο ύψους

ενός εκατομμυρίου δολαρίων για κάθε

θέση. Είμαστε πρόθυμοι να αναλάβουμε

ρίσκο απώλειας 2% για κάθε θέση, το

οποίο ανέρχεται συνολικά σε $20.000.

Διαιρούμε έπειτα αυτό το ποσό με το

τριπλάσιο του Μέσου Πραγματικού

Εύρους (Average True Range - ATR)

των προηγούμενων 50 ημερών, το

οποίο θα εγγυηθεί ότι η χρησιμοποίηση

αυτού του κανόνα έχει το ίδιο ρίσκο για

κάθε αγορά.

Για παράδειγμα, η τιμή της σόγιας

αναφέρεται στα έντεκα δολάρια ανά

μονάδα. Η θέση αντιστοιχεί σε ένα

συμβόλαιο αξίας $55.000 καθώς

ένα συμβόλαιο αντιστοιχεί σε 5.000

μονάδες. Το ATR των προηγούμενων

50 ημερών είναι 25 μονάδες, το οποίο

αντιστοιχεί σε μια αξία ίση με $1.250.

Αυτό το ποσό πολλαπλασιάζεται επί

τρία, δίνοντας $3.750. Στη συνέχεια

παίρνουμε το μέγιστο κεφάλαιο ρίσκου

των $20.000 και το διαιρούμε με $3.750,

το οποίο μας δίνει 5,33 συμβόλαια.

Στρογγυλοποιούμε αυτόν τον αριθμό

προς τα κάτω, κι αυτό μας επιτρέπει να

τοποθετήσουμε στην αγορά μια θέση πέντε συμβολαίων.

Μια σημείωση σχετικά με το αρχικό κεφάλαιο του ενός

εκατομμυρίου δολαρίων: Αυτό το ποσό

επιλέχθηκε για ένα χαρτοφυλάκιο ΣΜΕ

όπου δεν πρέπει να ξεπεραστεί ένα

μέγεθος απωλειών ύψους 20%. Για

πιο επιθετικούς επενδυτές, το αρχικό

κεφάλαιο μπορεί άνετα να μειωθεί

περίπου στις $300.000.

Ωστόσο, η στρατηγική αυτή είναι

δυνατό να εφαρμοστεί ακόμη και σε

λογαριασμούς με μεγέθη μικρότερα

των $10.000. Σε αυτές τις περιπτώσεις,

ως εργαλεία συναλλαγών πρέπει να

επιλεγούν τα CFD αντί των ΣΜΕ.

Τα πρώτα

αποτελέσματα δοκιμών

Τα αποτελέσματα των πέντε αγορών

που επιλέξαμε παρουσιάζονται στο

διάγραμμα 2. Η πρώτη αξιοσημείωτη

διαπίστωση είναι ότι όλες οι αγορές

επιδεικνύουν θετικά αποτελέσματα κατά

κατάλληλο αριθμό συμβολαίων για να εξασφαλίσουμε ότι κάθε

θέση θα έχει περίπου το ίδιο βάρος. Για αυτόν το σκοπό, έχουμε

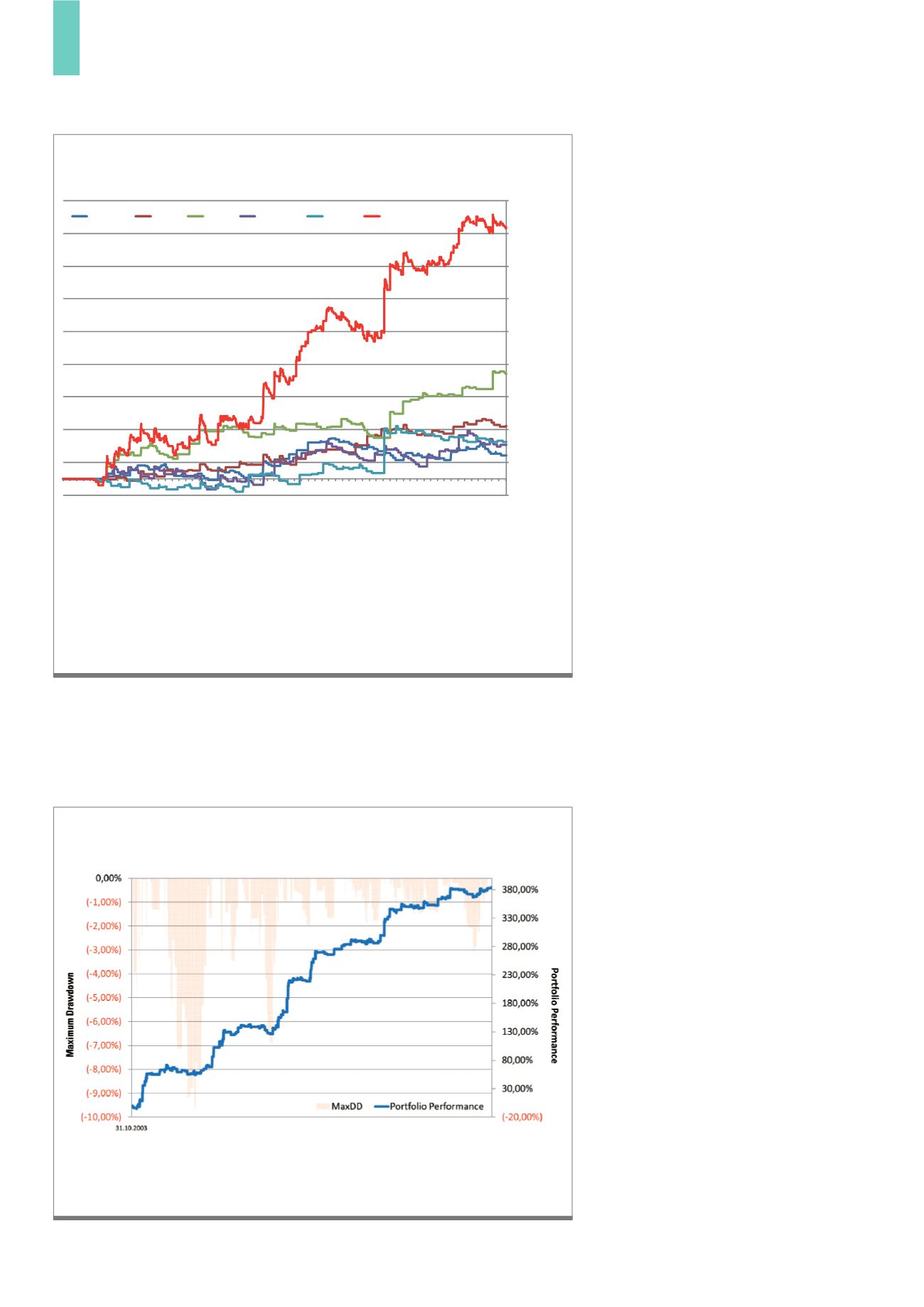

Αποτέλεσμα συναλλαγών ενός χαρτοφυλακίου δώδεκα επιλεγμένων επενδυτικών

προϊόντων. Η ανάπτυξη του μέγιστου μεγέθους απωλειών τονίζεται με ανοικτό κόκκινο

για το σύνολο του χαρτοφυλακίου.

Πηγή: Προσωπικοί υπολογισμοί του συντάκτη

Δ3)

Αποτέλεσμα και μεγέθη απωλειών

χαρτοφυλακίου με 12 επενδυτικά προϊόντα

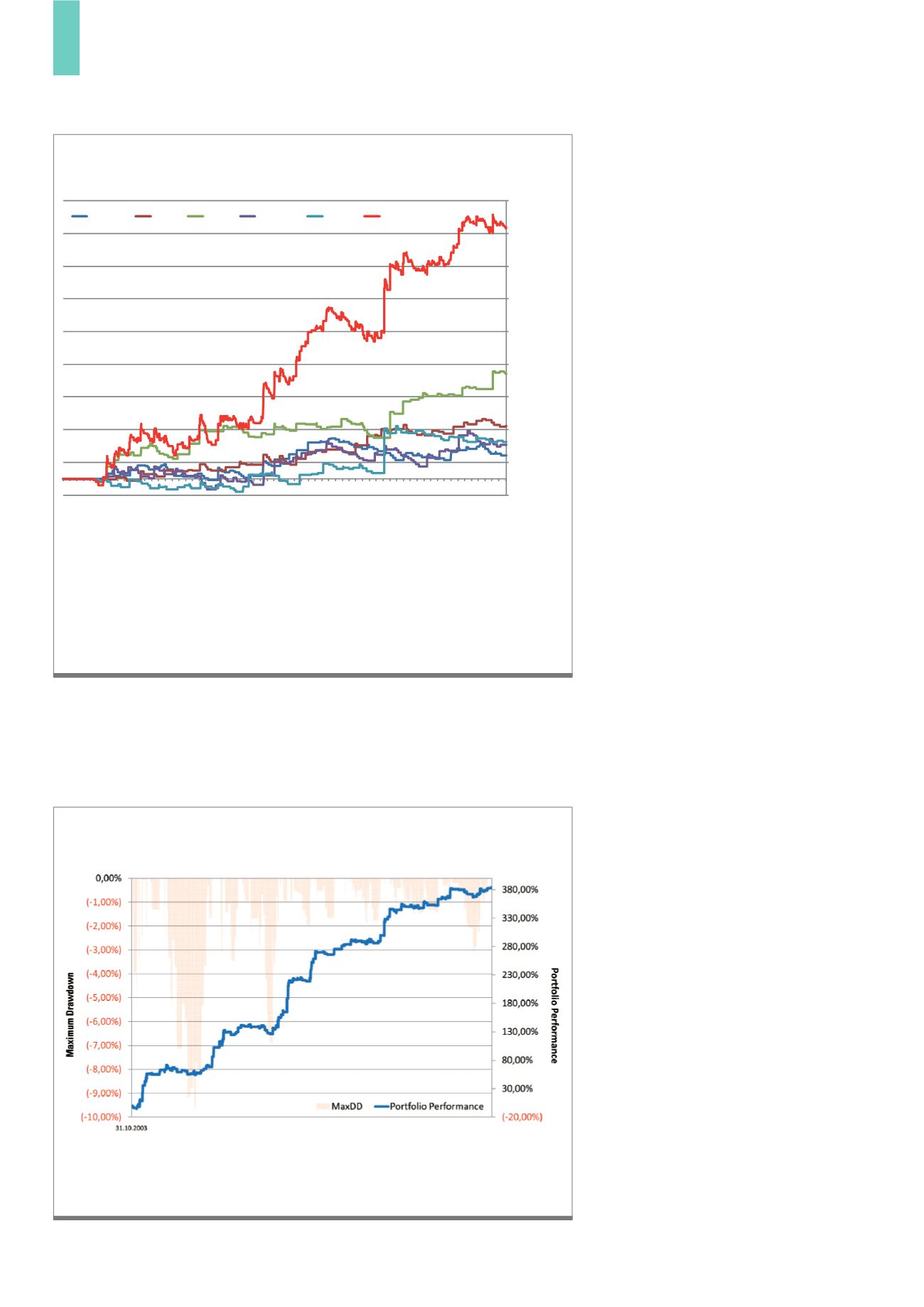

Η γραφική παράσταση παρουσιάζει το αποτέλεσμα των συναλλαγών για τα πέντε

επιλεγμένα επενδυτικά προϊόντα και για ολόκληρο το χαρτοφυλάκιο (εντονότερη κόκκινη

καμπύλη). Από μόνη της, καμία από τις επιμέρους αγορές δε φαίνεται σημαντική. Η αγορά

ασημιού (πράσινη γραμμή) είναι η μοναδική με σημαντική άνοδο κατά τα προηγούμενα

δέκα έτη. Ωστόσο, λόγω των αδύναμων συσχετισμών μεταξύ των επιμέρους αγορών, η

ανάπτυξη του συνολικού χαρτοφυλακίου δείχνει να είναι πολύ καλή.

Πηγή: Προσωπικοί υπολογισμοί του συντάκτη

Δ2)

Αποτέλεσμα για πέντε επιλεγμένα

επενδυτικά προϊόντα και το χαρτοφυλάκιο

-

100.000

100.000

300.000

500.000

700.000

900.000

1.100.000

1.300.000

1.500.000

1.700.000

02.05.2003

02.09.2003

02.01.2004

02.05.2004

02.09.2004

02.01.2005

02.05.2005

02.09.2005

02.01.2006

02.05.2006

02.09.2006

02.01.2007

02.05.2007

02.09.2007

02.01.2008

02.05.2008

02.09.2008

02.01.2009

02.05.2009

02.09.2009

02.01.2010

02.05.2010

02.09.2010

02.01.2011

02.05.2011

02.09.2011

02.01.2012

02.05.2012

02.09.2012

02.01.2013

02.05.2013

02.09.2013

Crude Oil

EURO Silver

Soybeans

Cotton

Portfolio