Εισαγωγικό άρθρο

12

01.2015

θα προκαλέσει επίσης μικρότερες

αποδόσεις. Ωστόσο, το πλεονέκτημα για

τον επενδυτή είναι ένα σταθερό επίπεδο

ρίσκου. Ενώ στο γραμμικό σύστημα το

απόλυτο υψηλό στο λογαριασμό και,

επίσης, το τελικό ποσό είναι κάπως

χαμηλότερα, η ουσία είναι ότι υπάρχει

ένα παρόμοιο θετικό αποτέλεσμα. Αλλά

εκτός από το ψυχολογικό πλεονέκτημα

του χαμηλού και σταθερού ρίσκου, η

γραμμική προσέγγιση έχει ακόμη ένα

όφελος. Τα μεγέθη θέσεων παραμένουν

σταθερά και δεν αυξάνονται παράλληλα

με τα κέρδη όπως συμβαίνει στο

εκθετικό σύστημα. Αυτό σημαίνει ότι

το κόστος αγοράς και πώλησης που

εξαρτώνται από τον όγκο συναλλαγών

θα παραμείνουν επίσης χαμηλά.

Ο ίδιος ο συντάκτης ψάχνει για

συστήματα εκτέλεσης συναλλαγών

που το ιστορικό των λογαριασμών τους να μοιάζει με

μαθηματικό γραμμικό, καθιστώντας δυνατή την ανάπτυξη ενός

λογαριασμού χαμηλής διακύμανσης, που είναι ένα σημαντικό

ψυχολογικό πλεονέκτημα όσον αφορά μια χαλαρή συναλλαγή

που χρησιμοποιεί το κεφάλαιο με φειδώ.

Αρχικό ρίσκο ανά θέση

Επιπλέον, ο συντάκτης θέλει να αναλύσει τον εξαιρετικά

σημαντικό υπολογισμό του αρχικού ρίσκου και να δείξει γιατί

αυτό πρέπει να είναι όσο το δυνατόν μικρότερο. Στο παράδειγμα

(πίνακας 4), μπορείτε να δείτε ένα δείγμα χαρτοφυλακίου

5000 ευρώ. Εάν επιλεγεί ένα χαμηλό αρχικό ρίσκο (ένα τοις

εκατό), ο επενδυτής θα προστατευθεί από εκτενείς περιόδους

αρνητικών αποδόσεων, ενώ με ένα υψηλότερο αρχικό ρίσκο

(δέκα τοις εκατό) θα μπορούσε θεωρητικά να χάσει όλο του

το κεφάλαιο αμέσως μετά από την πέμπτη συναλλαγή. Άρα,

όσον αφορά στην ορθή εφαρμογή της διαχείρισης κινδύνου

και χρημάτων, ο υπολογισμός των βέλτιστων μεγεθών θέσης

(μεγέθη lot) είναι ιδιαίτερα βασικός. Στη συνέχεια πρέπει να

επιλέγετε το χαμηλότερο δυνατό αρχικό ρίσκο του ένα τοις

εκατό της αξίας του χαρτοφυλακίου σας για κάθε θέση.

Απαιτούμενο κεφάλαιο και ελάχιστος λογαριασμός

Με έναν καλό μπρόκερ, ένας λογαριασμός CFD των 500

ευρώ μπορεί να είναι ήδη αρκετός για συναλλαγές στον DAX.

Η πιο σημαντική παράμετρος που θα πρέπει να προσέξετε

είναι το σχετικό βήμα τιμής (tick size) του συγκεκριμένου

χρηματοοικονομικού προϊόντος, δηλαδή, οι απόλυτες αλλαγές

στο λογαριασμό όταν το προϊόν κινείται γύρω από τη μικρότερη

δυνατή μονάδα. Ενώ αυτό το βήμα τιμής είναι 12,50 ευρώ ανά

απώλειες (περίοδοι αρνητικών αποδόσεων) σε σχέση με όσες

έχουν προηγηθεί στο παρελθόν και από εκείνο το σημείο και

μετά ρισκάρει το χαρτοφυλάκιο, όταν η πραγματικότητα είναι

διαφορετική από τα στατιστικά στοιχεία προς ζημία μας.

Εκθετική ανάπτυξη της καμπύλης μετοχών

Σε γενικές γραμμές, η βιβλιογραφία επί του χρηματιστηρίου

συμβουλεύει τους επενδυτές να ρισκάρουν το 1-2% του

κεφαλαίου τους ανά θέση, να αυξάνουν τα μεγέθη των

εντολών μαζί με την αύξηση των χαρτοφυλακίων (και να τα

ελαχιστοποιούν σε περίπτωση απωλειών). Βασικά, αυτή η

προσέγγιση είναι απολύτως ορθή και προστατεύει τα χρήματά

σας από καθολική απώλεια (διάγραμμα 3). Σε περίπτωση

παρατεταμένης περιόδου με κέρδη, το κεφάλαιο και το ρίσκο

που λαμβάνεται για κάθε θέση αυξάνονται εκθετικά ενώ τυχόν

απώλειες ελαχιστοποιούν το ρίσκο ανά συναλλαγή. Άρα, σε

ένα εκθετικό σύστημα όπως είναι η προσέγγιση Κέλλυ, για

παράδειγμα, μπορείτε πολύ γρήγορα να απολαύσετε μια

σημαντική ανάπτυξη χρησιμοποιώντας το «ανατοκιστικό»

αποτέλεσμα (compounding effect), όπως ονομάζεται. Ωστόσο,

κι αυτό αυξάνει το απόλυτο ρίσκο που αναλαμβάνεται με κάθε

θετική συναλλαγή.

Γραμμική ανάπτυξη της καμπύλης μετοχών

Η γραμμική προσέγγιση είναι διαφορετική από το εκθετικό

σύστημα. Εδώ το ρίσκο προσδιορίζεται μόνο μία φορά,

ανάλογα με το κεφάλαιο, και αυτό γίνεται κατά την πρώτη

συναλλαγή. Αργότερα, το ρίσκο παραμένει το ίδιο. Με τις

παρατεταμένες περιόδους κερδών να παραμένουν ίδιες,

η προκύπτουσα έλλειψη του συνθετικού αποτελέσματος

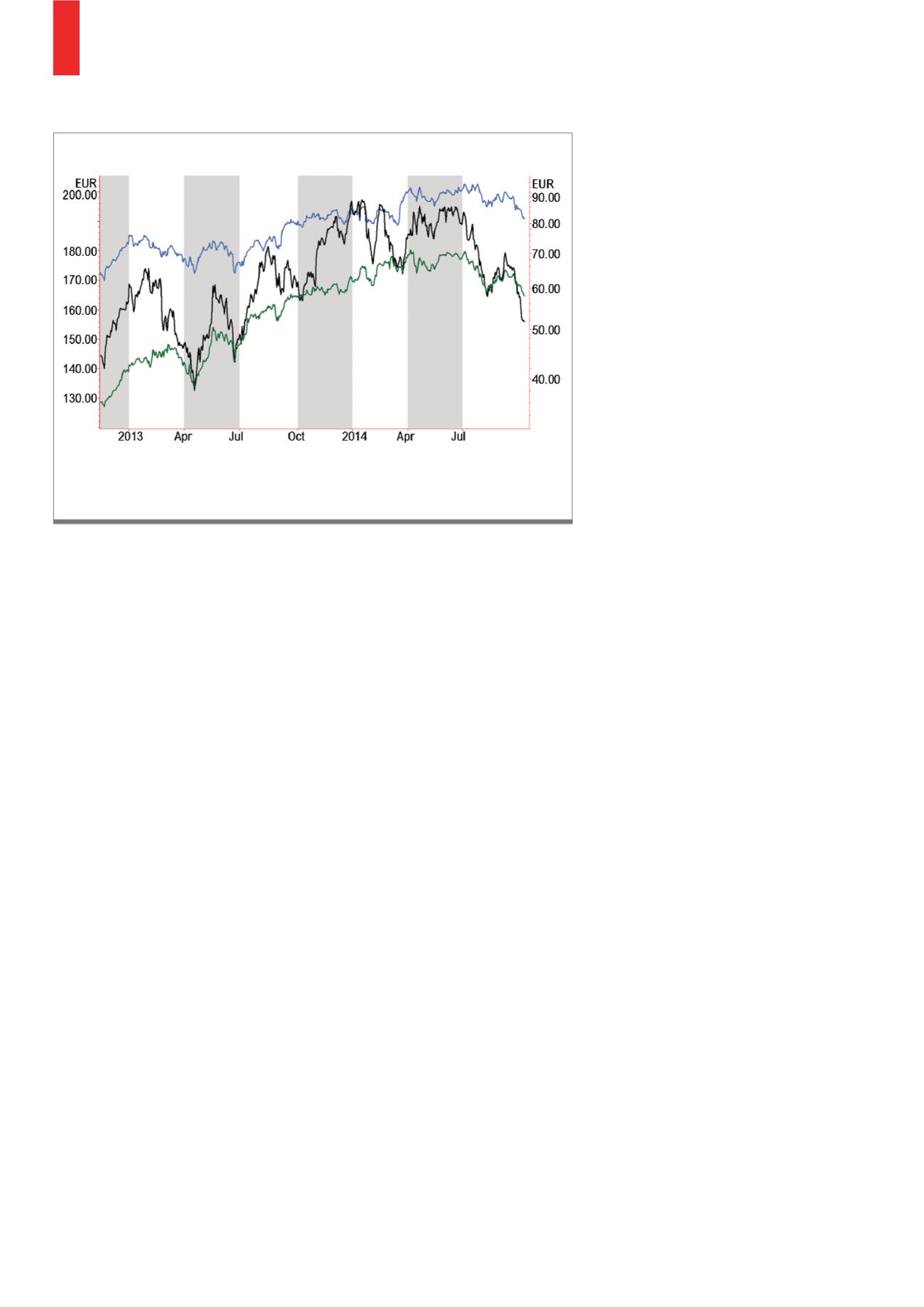

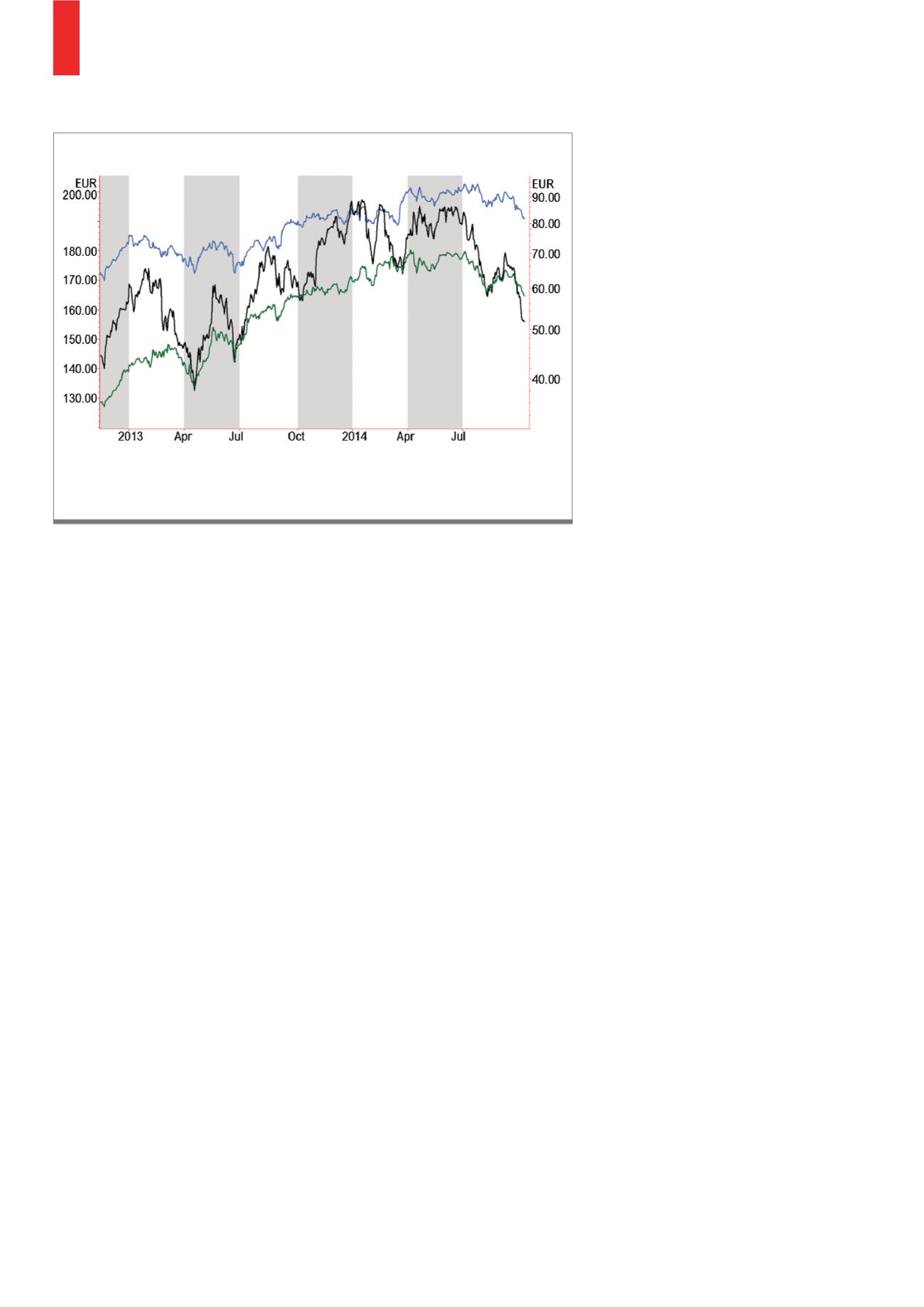

Τις περισσότερες φορές, μετοχές της ίδιας ή παρόμοιας βιομηχανίας είναι ιδιαιτέρως

θετικά συσχετιζόμενες, όπως φαίνεται από το παράδειγμα των γερμανικών

αυτοκινητοβιομηχανιών.

Πηγή:

Δ5)

Υψηλός συσχετισμός