είςαγωγίκο αρθρο

10

02.2014

καθοριστεί η τάση με απλό και συστηματικό τρόπο, ο Martin

Pring προτείνει τη χρήση ενός απλού εργαλείου: Πάρτε από

ένα δείκτη ή ένα ETF για την αγορά ομολόγων, μετοχών

και εμπορευμάτων, και εφαρμόστε έναν κινητό μέσο όρο

δώδεκα μηνών (MA). Εάν η μηνιαία τιμή κλεισίματος της

εν λόγω αγοράς είναι ψηλότερη από τον MA, αυτό πρέπει

να ερμηνευθεί ως ανοδική τάση. Εάν ισχύει το αντίθετο,

υποδεικνύεται καθοδική αγορά.

κυκλική πορεία κλαδικών μετοχών (sector rotation)

Ακόμη πιο ακριβείς πληροφορίες παρέχονται από μια ματιά

στην απόδοση αυτών των κλάδων του χρηματιστηρίου που

επίσης ακολουθούν συγκεκριμένα

μοτίβα εντός των έξι φάσεων, με υψηλό

βαθμό συνέπειας. Παραδείγματος

χάριν, συνήθως είναι οι μετοχές

ενέργειας που έχουν το προβάδισμα

στο χρηματιστήριο κατά το τέλος μιας

φάσης οικονομικής επέκτασης. Αυτό

οφείλεται κυρίως στις αυξανόμενες

τιμές ενέργειας και την επακόλουθη

πληθωριστική πίεση, που προκαλούν

με τη σειρά τους την παρέμβαση των

κεντρικών τραπεζών. Οι επακόλουθες

άνοδοι των επιτοκίων θα προκαλέσουν

στη συνέχεια μια καθυστερημένη

επιβράδυνση

στην

οικονομική

ανάπτυξη, που μπορεί να οδηγήσει

ακόμα και σε ύφεση. Οπότε, μόλις

η σκυτάλη περάσει από τον τομέα

της ενέργειας σε αμυντικούς τομείς,

όπως είναι οι καταναλωτικές μετοχές,

οι επενδυτές μετοχών οφείλουν να

ακούσουν σήμα συναγερμού. Σε αυτό

το σημείο είναι που μπορεί να συμβεί

μια αλλαγή τάσης και μια επακόλουθη

συστολή της συνολικής οικονομίας.

Ο σχηματισμός μιας κορυφής στο

χρηματιστήριο κατά την περίοδο

2007/08 ακολούθησε αυτό το μοτίβο:

Οι οικονομικοί και καταναλωτικοί

τομείς σε πρώιμο στάδιο του κύκλου

διαμόρφωσαν τα υψηλά τους ήδη

από το Μάιο και τον Ιούλιο του 2007

αντίστοιχα, ενώ η αλλαγή τάσης του

S&P 500 δεν έλαβε χώρα έως και τον

Οκτώβριο του 2007. Ο τομέας της

ενέργειας, κλασικά «βραδυκίνητος»,

παρουσίασε άνοδο για αρκετούς ακόμα

μήνες ώσπου τελικά άρχισε κι αυτός να

κινείται πτωτικά κατά τα τέλη Μαΐου του 2008.

Ένας εύκολος τρόπος χρήσης των πληροφοριών που

εξάγονται από την κυκλική πορεία ενός κλάδου για τον

προσδιορισμό του σχηματισμού μιας κορυφής είναι η εξέταση

της αναλογίας των κυκλικών προς τις αμυντικές καταναλωτικές

μετοχές. Μια ματιά στο παρελθόν δείχνει ότι οι κυκλικές

μετοχές είναι εκείνες που πρώτες αναμένουν τόσο τα υψηλά

όσο και τα χαμηλά στην οικονομική δραστηριότητα. Είναι

λογικό μια γενικώς ανοδική αγορά να καθοδηγείται από μια

σχετική ισχύ των κυκλικών μετοχών. Πιθανές διαφορές μεταξύ

της αναλογίας και της συνολικής αγοράς παρέχουν μια καλή

ένδειξη για ενδεχόμενη αντιστροφή τάσης.

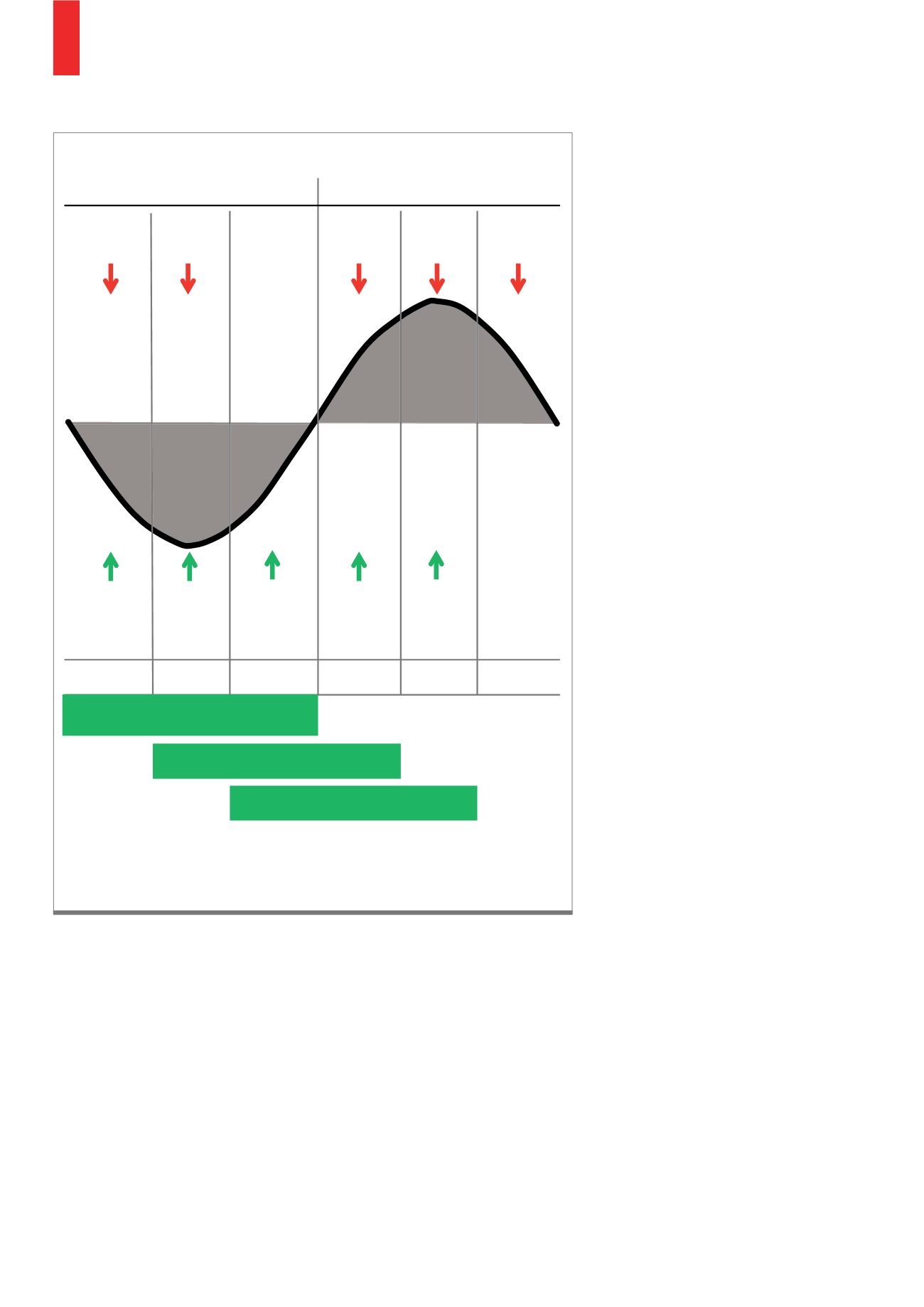

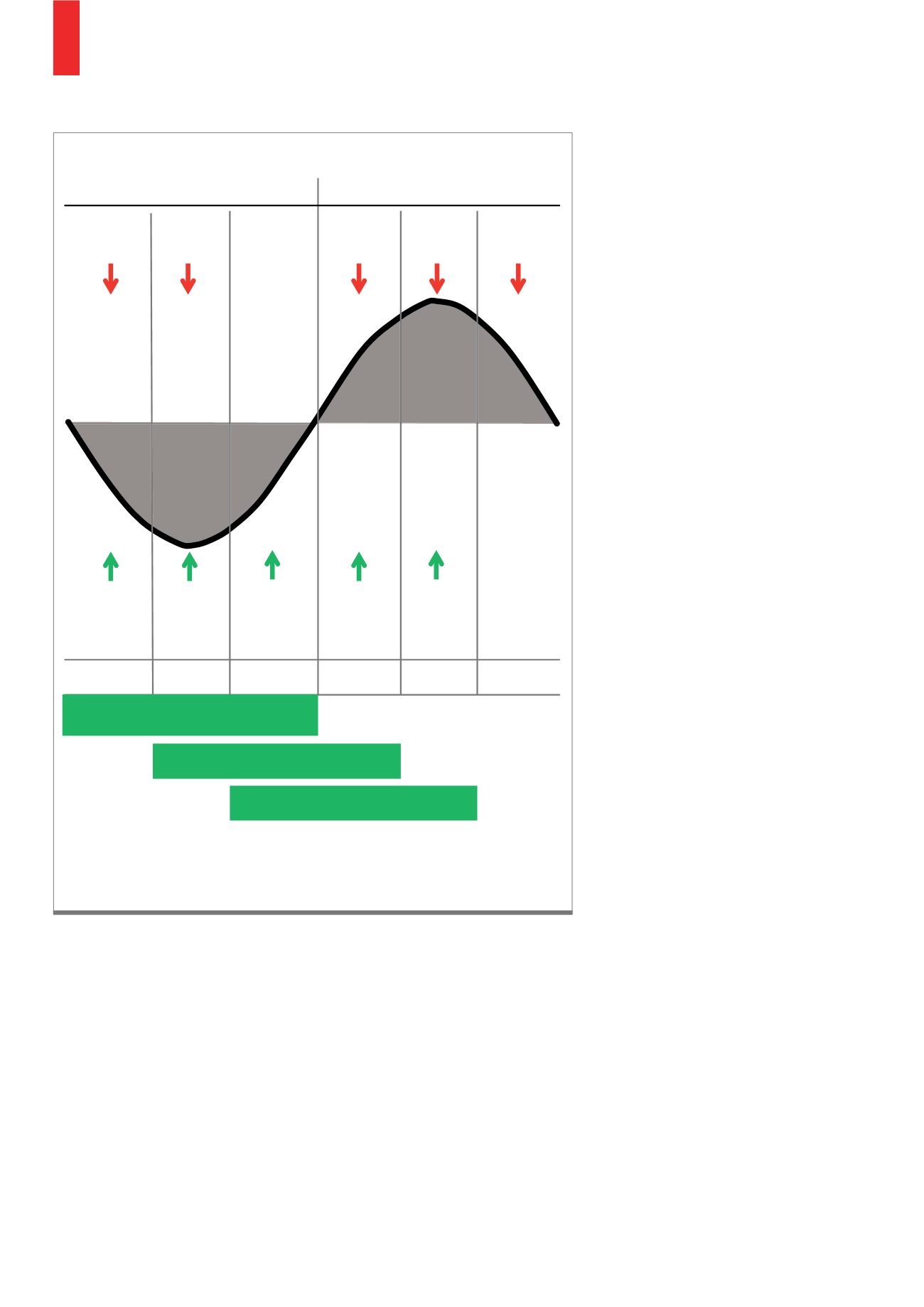

Φάση 1

Φάση 2 Φάση 3

Φάση 4 Φάση 5 Φάση 6

μετοχές

μετοχές

Ομόλογα

πρώτες ύλες

μετοχές

Ομόλογα

πρώτες ύλες

μετοχές

πρώτες ύλες

ομόλογα

ομόλογα

μετοχές

ομόλογα

μετοχές

πρώτες ύλες

μετοχές

πρώτες ύλες πρώτες ύλες

Συστολή

επέκταση

ομόλογα

μετοχές

πρώτες ύλες

+8.3% +9.2%

+4.0%

+2.6% +3.2%

+9.7%

+13.4% +22.4%

+17.3%

+10.1%

-6.3%

-3.4%

-12.6% -0.1%

+10.8%

+9.4% +4.2%

-9.4%

Το μοντέλο παρουσιάζει τα ιδανικά σημεία καμπής όλων των ομάδων κεφαλαιακών

αγαθών. Στο κάτω μέρος εμφανίζονται οι μέσες αποδόσεις της κάθε ομάδας και φάσης

του κύκλου για την περίοδο 1900-2011.

Πηγή: Pring Turner Capital Group, η δική τους απεικόνιση

Δ3)

Μοντέλο 6-φάσεων σύμφωνα με τον Martin Pring