Βαςίκα

58

www.traders-mag.gr07/08.2015

σημαντικότερο και σε αυτήν τη δοκιμή

είναι ότι αυτό επιτυγχάνεται ταυτόχρονα

με τη βελτίωση του ρίσκου των

στρατηγικών.

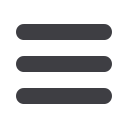

Μεταξύ των τριών σύνθετων

εφαρμογών κατά τη γνώμη μου

υπερισχύει η «Best 8 Months with

SMA100» η οποία στη σύγκριση

κερδοφορία/ρίσκο

πετυχαίνει

τα

καλύτερα νούμερα. Το Διάγραμμα 3

απεικονίζει το πολύ καλό Equity Curve

της στρατηγικής αυτής, το οποίο

δείχνει ακόμη πιο εντυπωσιακό αν το

συγκρίνουμε με το Διάγραμμα 1 που

βασιζόταν στην απλή λογική «Sell in

May».

ςυμπεράσματα αναλύσεων

Η στρατηγική «Best 6 Months»

εφαρμοσμένη στο διάστημα Νοεμβρίου – Απριλίου είναι

σίγουρα μια πολύ καλή επιλογή που μπορεί να κάνει

κάποιος που ακολουθεί τη θεωρία των πιο κερδοφόρων

μηνών. Επίσης σίγουρο είναι όμως, ότι δεν είναι η καλύτερη

επιλογή που έχει. Διαπιστώσαμε ότι υπάρχουν εναλλακτικές

στρατηγικές που αποδίδουν περισσότερο τα τελευταία

χρόνια. Το στοιχείο που κάνει ακόμη περισσότερο ελκυστικά

τα συμπεράσματα μας είναι ότι τόσο για το δείκτη S&P 500

όσο και για το NASDAQ το «καλό» 8-μηνο των αγορών

συμπίπτει και είναι από τις αρχές Οκτωβρίου έως το τέλος

Μαΐου. Πιθανόν από τότε που έγινε γνωστό ότι πολλοί

επενδυτές θα τοποθετηθούν στις αρχές Νοεμβρίου, αρκετοί

ήταν αυτοί που θέλησαν να προηγηθούν της επερχόμενης

ανάκαμψης και ανοίγουν πλέον θέσεις από τον Οκτώβρη.

Επίσης αποδείξαμε ότι η αξιοποίηση κάποιας καλής ιδέας

με παράλληλη χρήση απλών αλλά αποτελεσματικών

εργαλείων της τεχνικής ανάλυσης, πολλές φορές οδηγεί σε

εντυπωσιακά αποτελέσματα.

Συμπερασματικά, η στρατηγική «Best 8 Months with

SMA100» μπορεί να είναι ένα χρήσιμο εργαλείο για κάθε

επενδυτή. Κάποιοι μπορούν να τη χρησιμοποιήσουν σαν

εργαλείο χρονισμού. Με τη μέθοδο αυτή δηλαδή, μπορούν

να εντοπίζουν τη χρονική περίοδο στην οποία η αγορά είναι

υγιής, ώστε να αρχίσουν το χτίσιμο ενός χαρτοφυλακίου με

καλές και αξιόπιστες μετοχές μέχρι να λάβουν σήμα εξόδου.

Κάποιοι άλλοι ίσως την αξιοποιήσουν επενδύοντας απευθείας

στα ETF των αντίστοιχων δεικτών. Τέλος κάποιοι μπορούν

να ασχοληθούν με παραλλαγές της ή με περαιτέρω βελτίωση

της ήδη καλής της απόδοσης, με απώτερο στόχο να την

προσαρμόσουν τελικά στα δικά τους προσωπικά μέτρα και

σταθμά.

«

όσο και σε αυτήν του 8-μηνου. Το σημαντικότερο όμως είναι

ότι και για τις δύο στρατηγικές, οι τρεις βασικοί δείκτες ρίσκου

έδειξαν σημαντικά καλύτερα νούμερα.

Μεταξύ των δύο σύνθετων εφαρμογών, η «Best

8 Months with SMA100» έχει να επιδείξει καλύτερη

κερδοφορία για το ίδιο επίπεδο ρίσκου και συνεπώς θεωρώ

ότι είναι η καταλληλότερη επιλογή που μπορεί να κάνει ένας

επενδυτής. Στο Διάγραμμα 2 απεικονίζουμε την καμπύλη

της καθαρής θέσης της στρατηγικής αυτής για το διάστημα

1995 – 2014.

δείκτης nASDAQ – «Best x Months with SMA100»

Ο Πίνακας 4 παρουσιάζει τα αποτελέσματα των δοκιμών των

σύνθετων στρατηγικών «Best x Months with SMA100» στο

δείκτη NASDAQ, για το διάστημα 1995 - 2014. Οι διαφορές

των απλών με τις σύνθετες στρατηγικές είναι και σε αυτήν την

περίπτωση εντυπωσιακές. Διαπιστώνουμε αρχικά για όλες τις

στρατηγικές, μια έντονη αύξηση της κερδοφορίας, που στις

περισσότερες περιπτώσεις φτάνει τον υπερδιπλασιασμό. Το

Η καμπύλη της καθαρής θέσης της στρατηγικής «Best 8 Months with SMA100» στο δείκτη

NASDAQ, για τη χρονική περίοδο 1995 – 2014.

Πηγή: του συντάκτη

Δ3)

Equity Curve της «Best 8 Months with SMA100» στο Δείκτη NASDAQ

Nikos Moutselos

Ο Νίκος Μούτσελος είναι απόφοιτος

του Αριστοτελείου Πανεπιστημίου

Θεσσαλονίκης, πιστοποιημένος

τεχνικός αναλυτής CFTe Level II και

πλήρες μέλος του Society of Technical

Analysts, UK. Δραστηριοποιείται

στις χρηματιστηριακές αγορές για

περισσότερο από 15 χρόνια, με

ειδίκευση στις αγορές μετοχών της

Αμερικής.

nikos.moutselos@gmail.com