Βασικά

57

και τη τιμή του δείκτη σε σχέση με τον κινητό μέσο όρο των 100

ημερών. Για παράδειγμα, αν εφαρμόζουμε τη στρατηγική «Best

6 Months» και ήμαστε στην πρώτη ημέρα του Νοεμβρίου, τότε

θα ανοίξουμε αγοραστική θέση μόνο αν η τιμή του δείκτη είναι

πάνω από την τιμή του κινητού μέσου. Αλλιώς θα περιμένουμε

τη στιγμή που θα έχουμε την ανοδική διάσπαση του κινητού

μέσου από την τιμή του δείκτη για να ανοίξουμε τη θέση.

Τα αποτελέσματα των δοκιμών μας εμφανίζονται στον

Πίνακα 3. Για λόγους ευκολότερης σύγκρισης, μαζί με τα

στοιχεία των νέων σύνθετων στρατηγικών, παραθέτουμε

ξανά τα δεδομένα των προηγούμενων απλών στρατηγικών.

Διαπιστώνουμε λοιπόν, ότι η χρήση του κινητού μέσου όρου

βελτίωσε την κερδοφορία τόσο στην στρατηγική του 6-μηνου

βέβαια σημαίνει ότι μπορεί να κλείσει

θέσεις πρόωρα σε μια αγορά που μόλις

πρόσφατα ξεκίνησε μια ανοδική πορεία

ή να ανοίξει θέσεις στη μέση μιας έντονα

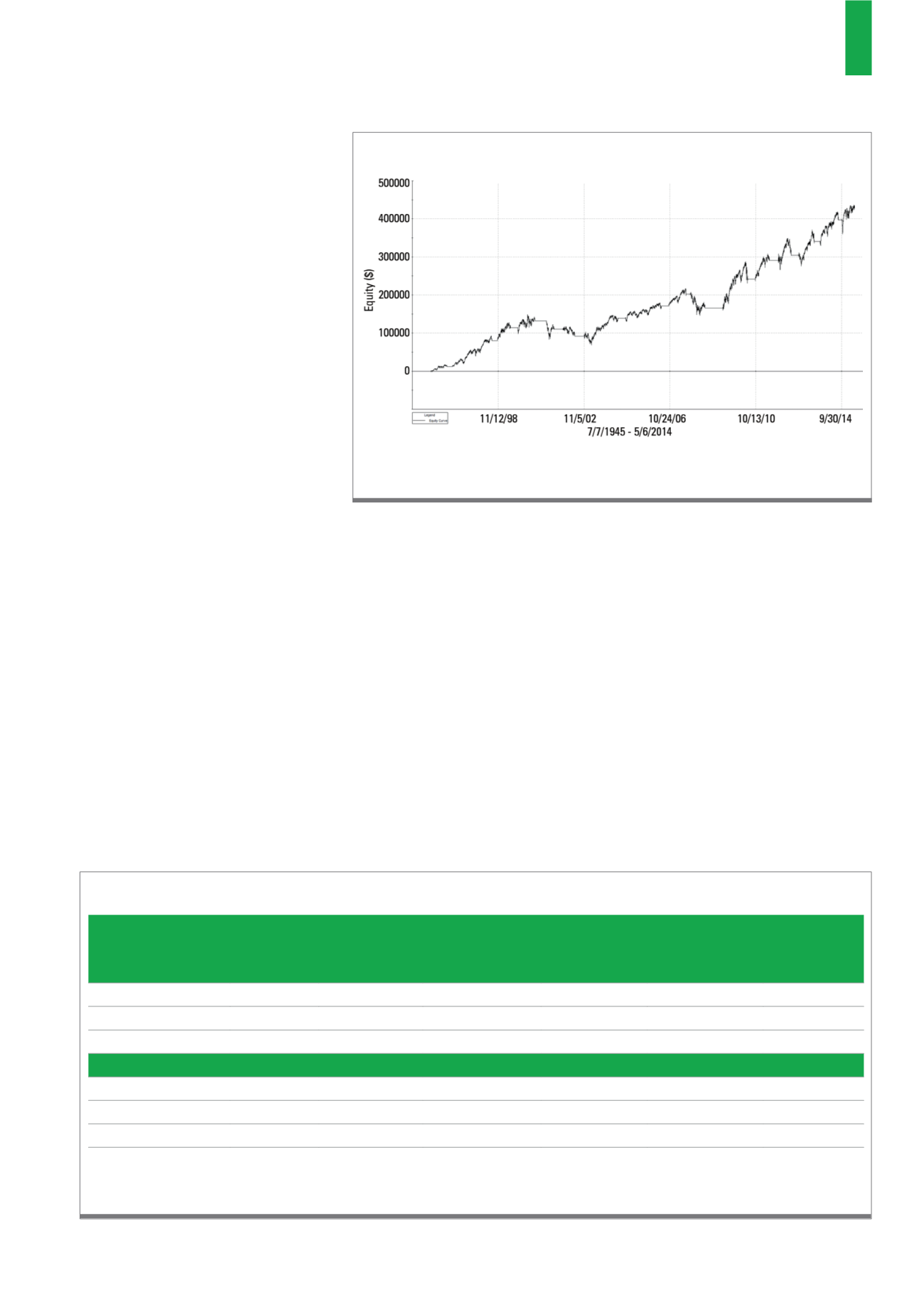

πτωτικής αγοράς. Το διάγραμμα Δ1

δείχνει το Equity Curve της βασικής

«Best 6 Months» στρατηγικής για το

NASDAQ. Είναι προφανές ότι στο δείκτη

αυτόν, ο οποίος παρουσιάζει σχετικά

έντονη μεταβλητότητα, η στρατηγική

αυτή είχε αδυναμία να προστατέψει τον

επενδυτή από τη μεγάλη πτώση που

ακολούθησε το σκάσιμο της φούσκας

του Internet το 2000.

Θα

προσπαθήσουμε

να

εξομαλύνουμε σε κάποιο βαθμό αυτήν

την αδυναμία δημιουργώντας κάποιες

πιο σύνθετες στρατηγικές με τη

χρήση απλών εργαλείων της τεχνικής

ανάλυσης. Πιο συγκεκριμένα, για να εντοπίζουμε την τεχνική

φάση στην οποία βρίσκεται η αγορά σε μεσοπρόθεσμο

ορίζοντα, θα χρησιμοποιήσουμε τον απλό κινητό μέσο όρο

των 100 ημερών (SMA100). Αν λοιπόν η τιμή κλεισίματος του

δείκτη είναι πάνω από την τιμή του SMA100, θεωρούμαι ότι

βρισκόμαστε σε μια ανοδική αγορά. Το αντίθετο μας δείχνει ότι

είμαστε σε καθοδική τάση. Ας δούμε αν αυτή η απλή και βέβαια

όχι αλάνθαστη μέθοδος, θα μας βοηθήσει να βελτιώσουμε την

εικόνα των στρατηγικών μας.

Δείκτης S&P 500 – «Best x Months with SMA100»

Στην περίπτωση αυτή έχουμε τροποποιήσει τα σήματα

εισόδου και εξόδου της στρατηγικής μας λαμβάνοντας υπόψη

Η καμπύλη της καθαρής θέσης της στρατηγικής «Best 8 Months with SMA100» στο δείκτη

S&P 500, για τη χρονική περίοδο 1995 – 2014.

Πηγή: του συντάκτη

Δ2)

Equity Curve της «Best 8 Months with SMA100» στο Δείκτη S&P500

Τα αποτελέσματα της εφαρμογής των στρατηγικών «Best x Months with SMA100» στο δείκτη NASDAQ, για τη χρονική περίοδο 1995 – 2014.

Πηγή: του συντάκτη

Best 6

Months with

SMA100

(Nov. – Apr.)

Best 8 Months

with SMA100

(Oct. – May)

Best 9 Months

with SMA100

(Oct. – Jun.)

Best 6 Months

(Nov. – Apr.)

Best 8 Months

(Oct. – May)

Best 9 Months

(Oct. – Jun.)

Total Net Profit

$559,528

$932,646

$861,013

$225,712

$457,028

$541,124

CAGR

9.51%

11.77%

11.41%

5.95%

8.66%

9.37%

% of Profitable Trades

81.3%

78.6%

78.6%

70.0%

85.0%

80.0%

RISK PARAMETERS

Sharpe Ratio

0.24

0.23

0.21

0.14

0.15

0.15

K-Ratio

0.21

0.21

0.17

0.09

0.15

0.12

Max Drawdown

-35.80% -45.09%

-50.63%

-61.57%

-64.82%

-62.93%

% of Time in Market

57.38% 71.40%

77.08%

50.02%

66.82%

74.68%

Π4)

Εφαρμογή στρατηγικών «Best x Months with SMA100» στο Δείκτη NASDAQ