Βασικά

55

πιο πρόσφατα χρόνια του παρελθόντος. Τα αποτελέσματα της

έρευνας έδειξαν ότι το γενικό μοτίβο παραμένει αναλλοίωτο

αλλά υπάρχουν κάποιες διαφορές σε κάποιους συγκεκριμένους

μήνες. Στο άρθρο αυτό θα δούμε πώς μπορούμε να

αξιοποιήσουμε τις αλλαγές αυτές, ώστε να βελτιστοποιήσουμε

τις στρατηγικές μας και τις αποδόσεις μας.

Τα δεδομένα της ανάλυσης

Ως βάση και σημείο αναφοράς έχουμε

τη στρατηγική «The Best 6 Months».

Υπενθυμίζω ότι σύμφωνα με αυτήν,

ο επενδυτής ανοίγει αγοραστική θέση

την 1η Νοεμβρίου και κρατάει ενεργή τη

θέση αυτή έως τις 30 Απριλίου. Για όλες

τις μετρήσεις που κάνουμε θεωρούμε

ότι ξεκινάμε την εφαρμογή της εκάστοτε

στρατηγικής το 1995 με αρχικό

κεφάλαιο 100.000 $ και υπολογίζουμε τα

αποτελέσματα της εφαρμογής της έως

την 1η Μαΐου 2015 όπου και κλείνουμε

τις θέσεις μας. Οι υπολογισμοί γίνονται

και για τους δυο δείκτες αναφοράς, τον

S&P 500 και το NASDAQ.

Δείκτης S&P 500 –

«Best x Months»

Μελετώντας

τα

στοιχεία

της

προηγούμενης παραγράφου σχετικά με

τους καλύτερους μήνες των τελευταίων

20 χρόνων για το δείκτη S&P 500, είναι

φανερό ότι υπάρχει μια διεύρυνση της

προσοδοφόρας επενδυτικά περιόδου.

Η σημαντική βελτίωση της απόδοσης

του Οκτωβρίου μας παρακινεί στο να

ανοίξουμε θέσεις ένα μήνα νωρίτερα

από ότι κάναμε στη βασική στρατηγική.

Επίσης διαπιστώνουμε ότι πλέον και ο

Μάιος είναι ένας μήνας που είναι θετικός

και έχει ανεβάσει τις αποδόσεις του.

Συνεπώς, σαν εναλλακτική στρατηγική,

θα δοκιμάσουμε το 8-μηνο αυτό, δηλαδή θα ανοίγουμε θέση

την 1η μέρα του Οκτωβρίου και θα κρατάμε τη θέση αυτή έως

την τελευταία ημέρα του Μαΐου. Την στρατηγική αυτή θα την

ονομάσουμε κατ’ αναλογία «Best 8 Months». Τα αποτελέσματα

από την εφαρμογή των δυο αυτών στρατηγικών τα

παρουσιάζουμε στον Πίνακα 1. Επίσης, για λόγους σύγκρισης,

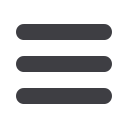

Τα αποτελέσματα της εφαρμογής των στρατηγικών «Best x Months» στο δείκτη S&P 500,

καθώς και του ίδιου του δείκτη, για τη χρονική περίοδο 1995 – 2014.

Πηγή: του συντάκτη

B&H

Best 6 Months

(Nov. – Apr.)

Best 8 Months

(Oct. – May)

Total Net Profit

$261,375

$268,095

$372,159

CAGR

6.48%

6.57%

7.83%

% of Profitable Trades

-

85.0%

85.0%

RISK PARAMETERS

Sharpe Ratio

0.11

0.23

0.19

K-Ratio

0.06

0.18

0.16

Max Drawdown

-56.13%

-34.67%

-47.41%

% of Time in Market

100%

50.02%

66.82%

Π1)

Εφαρμογή στρατηγικών «Best x Months» στο Δείκτη S&P 500

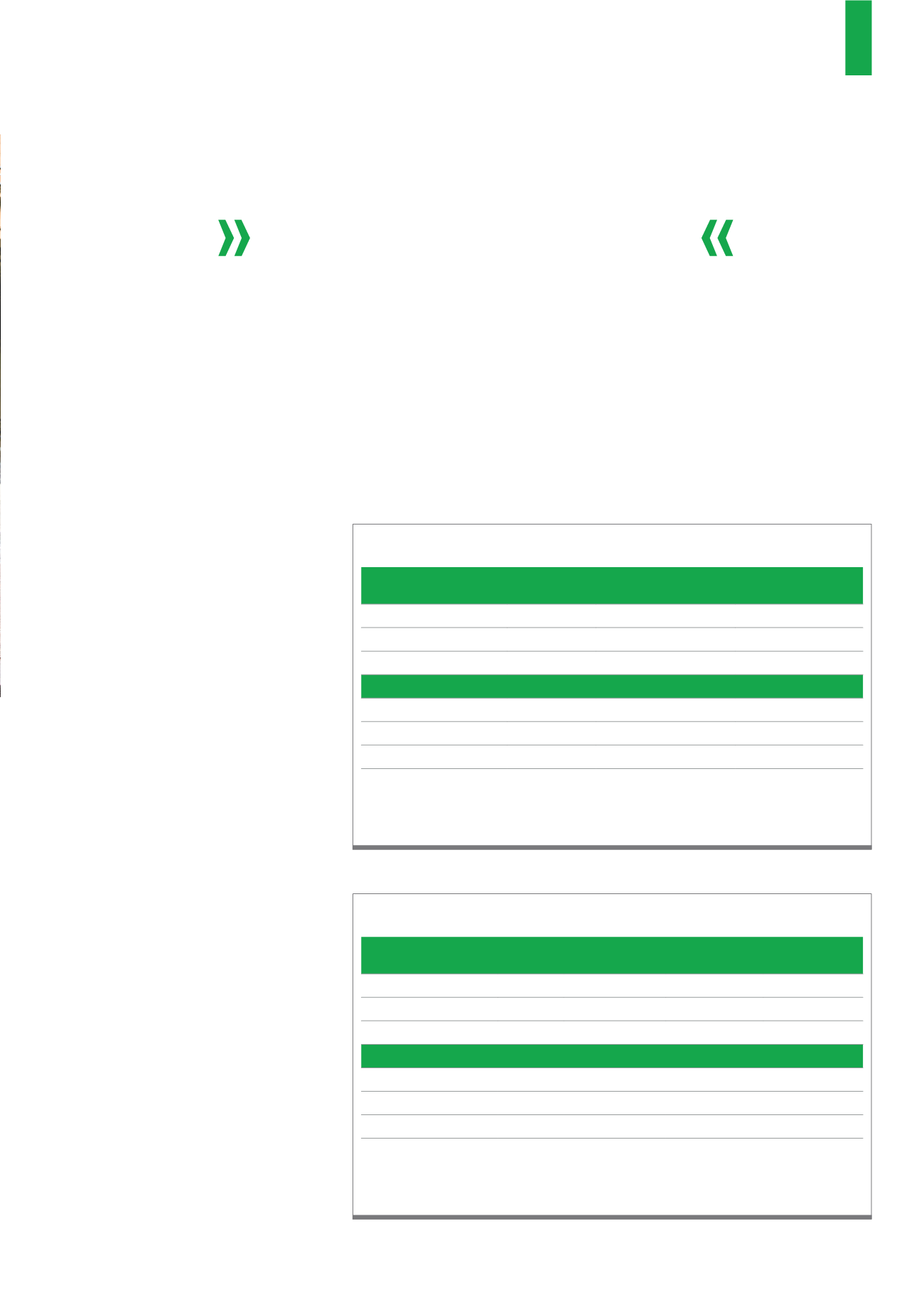

Τα αποτελέσματα της εφαρμογής των στρατηγικών «Best x Months» στο δείκτη NASDAQ,

καθώς και του ίδιου του δείκτη, για τη χρονική περίοδο 1995 – 2014.

Πηγή: του συντάκτη

B&H Best 6 Months

(Nov. – Apr.)

Best 8 Months

(Oct. – May)

Best 9 Months

(Oct. – Jun.)

Total Net Profit

$387,065 $225,712

$457,028

$541,124

CAGR

7.98% 5.95%

8.66%

9.37%

% of Profitable Trades

-

70.0%

85.0%

80.0%

RISK PARAMETERS

Sharpe Ratio

0.11

0.14

0.15

0.15

K-Ratio

0.05

0.09

0.15

0.12

Max Drawdown

-77.38% -61.57% -64.82% -62.93%

% of Time in Market

100.00% 50.02%

66.82%

74.68%

Π2)

Εφαρμογή στρατηγικών «Best x Months» στο Δείκτη NASDAQ

Tα αποτελέσματα και των δύο «Best x

Months» στρατηγικών είναι καλύτερα από

την απόδοση της ίδιας της αγοράς (B&H)