ςτρατηΓίκες

51

βαθμό και απότομα ενδοσυνεδριακά (δηλαδή στη διάρκεια μιας

μέρας), η ευκαιρία έχει χαθεί. Δηλαδή, η χρήση κινητών μέσων

όρων εισάγει σε κάθε στρατηγική μια αδράνεια που μπορεί

να λειτουργήσει αρνητικά ή να επιβραδύνει τις επενδυτικές

αποφάσεις. Αντίθετα, ένας “σχετικά” πιο πρόδρομος δείκτης

(όπως ο VIX) είναι πιο χρήσιμος στο να μας προειδοποιεί

για επερχόμενους κλυδωνισμούς. Επίσης, χρησιμοποιώντας

το VIX και όχι τα δύο ETF, λαμβάνουμε υπόψη “ξένη” και

ανεξάρτητη πληροφορία που δεν επηρεάζεται τόσο πολύ

ή με άμεσο τρόπο από το “θόρυβο“ ή τις διακυμάνσεις των

τιμών των μετοχών και ομολόγων. Αυτό, βέβαια, δεν σημαίνει

ότι οι αναγνώστες μας δεν μπορούν να πειραματιστούν και

να προσαρμόσουν την στρατηγική μας χρησιμοποιώντας τα

πλούσια εργαλεία που τους προσφέρει η τεχνική ανάλυση.

Ο επενδυτικός αλγόριθμος που ακολουθεί η στρατηγική

έχει ως εξής:

1. Εφαρμόζουμε ένα κινητό μέσον όρο στις ημερήσιες τιμές

κλεισίματος του δείκτη VIX, μήκους 50 ημερών για να

τις εξομαλύνουμε. Αυτό το στάδιο δεν είναι εξαιρετικά

απαραίτητο αλλά βοηθάει σε μια πιο ήπια μεταχείριση της

μεταβλητότητας του S&P 500, εξομαλύνοντας τις τιμές του

VIX.

2. Κάθε μέρα ελέγχουμε στο κλείσιμο τον εξομαλυνμένο VIX

των τελευταίων 40 ημερών από το βήμα 1 και:

•

εάν είναι μικρότερος του 18 (<18), τοποθετούμε

για την επόμενη μέρα (ή διατηρούμε) το 25% του

χαρτοφυλακίου μας σε ομόλογα (TLT) και το 75% σε

μετοχές (SPY),

•

εάν η τελευταία ημερήσια μέτρηση είναι μεγαλύτερη

του 18 αλλά μικρότερη από

το μισό του μέγιστου των

προηγούμενων 39 ημερών,

πάλι τοποθετούμε για την

επόμενη μέρα (ή διατηρούμε)

το 25% του χαρτοφυλακίου μας

σε ομόλογα (TLT) και το 75%

σε μετοχές (SPY) και,

•

εάν η τελευταία ημερήσια

μέτρηση είναι μεγαλύτερη του

18 και μεγαλύτερη του μέγιστου

των προηγούμενων 39 ημερών,

τοποθετούμε για την επόμενη

μέρα (ή διατηρούμε) το 75% του

χαρτοφυλακίου μας σε ομόλογα

(TLT) και το 25% σε μετοχές

(SPY), σε μια προσπάθεια να

ελαττώσουμε την έκθεσή μας

σε μετοχές, αλλά να μείνουμε

μέσα στην αγορά, πάντα long.

αποτελέσματα

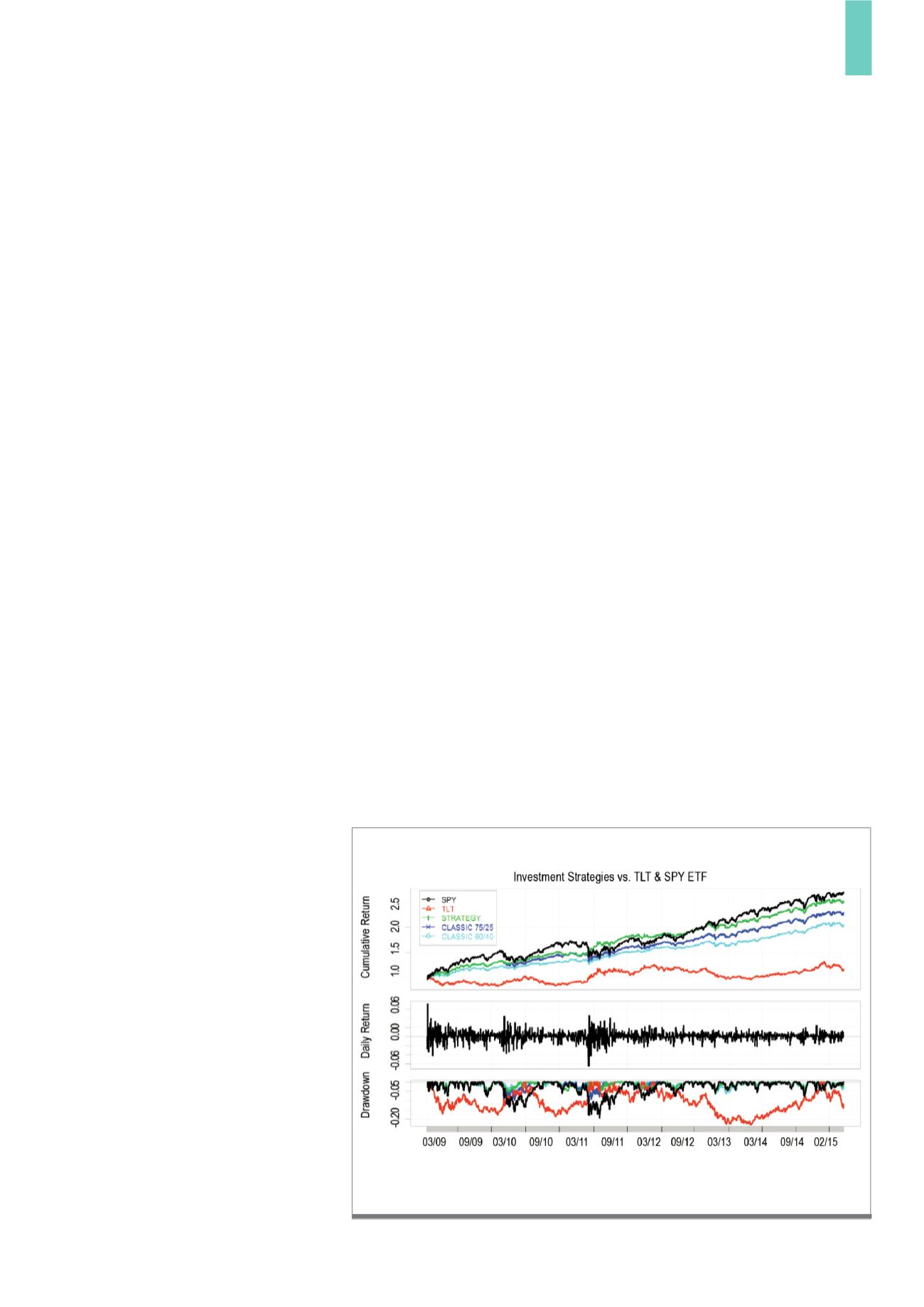

Η στρατηγική όπως περιγράφηκε στο τμήμα 2.1 παραπάνω

προβαίνει σε 40 πράξεις ανακατανομής του κεφαλαίου στη

διάρκεια Απρίλιος 2003 έως Μάιος 2015. Στις ακόλουθες

παραγράφους παρουσιάζουμε συνοπτικά στατιστικές

αξιολόγησης, για ολόκληρη τη χρονική περίοδο, που

περιλαμβάνει και τη μεγάλη χρηματιστηριακή πτώση του

2008 καθώς και αποτελέσματα από το 2009 και μετά για

καλύτερη σύγκριση με άλλες στρατηγικές. Οι στρατηγικές με

τις οποίες συγκρίνουμε τον αλγόριθμο είναι η κλασσική 60%

τοποθετημένοι σε SPY και 40% σε TLT χωρίς εναλλαγές

(κυανό χρώμα), το ίδιο αλλά για 75% SPY και 25% ΤLT (μπλε

σκούρο), 100% SPY buy & hold (μαύρο) και 100% TLT buy

& hold (κόκκινο). Με μια πρώτη ματιά στα διαγράμματα 2 και

3, ο αλγόριθμος (πράσινο χρώμα) από το 2003 έως το Μάιο

του 2015, με 200% απόδοση έχει ξεπεράσει και τον S&P 500

(μαύρο) και όλες τις άλλες τακτικές. Επίσης, από το 2009 έως

σήμερα έχει την υψηλότερη απόδοση από όλες τις υπόλοιπες

στρατηγικές εκτός του S&P 500 (δηλαδή τοποθέτηση σε SPY

100%) ενώβρίσκεται πολύ κοντά στον τελευταίο, 150%περίπου

πάνω από τα επίπεδα του Μαρτίου του 2009. σήμερα έχει την

υψηλότερη απόδοση από όλες τις υπόλοιπες στρατηγικές

εκτός του S&P 500 (δηλαδή τοποθέτηση σε SPY 100%) ενώ

βρίσκεται πολύ κοντά στον τελευταίο, 150% περίπου πάνω

από τα επίπεδα του Μαρτίου του 2009.

Στα Διαγράμματα 2 & 3 περιλαμβάνουμε της ημερήσιες

ποσοστιαίες μεταβολές (μεσαίο πάνελ των διαγραμμάτων)

του SPY (και S&P 500) καθώς και τις μέγιστες πτώσεις ή

Drawdowns όλων των στρατηγικών (κάτω πάνελ). Στον

Πίνακα 1 περιλαμβάνουμε τις συνολικές και ετησιοποιημένες

Δ3)

Αποδόσεις και Drawdowns 2009-2015

Στρατηγικές: 100% SPY (μαύρο), 100% TLT (κόκκινο), 60%/40% SPY/TLT (κυανό),

75%/25% SPY/TLT (μπλε) και δυναμικός Αλγόριθμος (πράσινο)

Πηγή: Yahoo Finance, IMAR